巴菲特跑了,市场出现危险信号

巴菲特感到恐惧。

出品 | 首席财经观察 作者 | 范智林

巴菲特大幅减持美国银行股

别人贪婪我恐惧,别人恐惧我贪婪。

股神巴菲特似乎一直在践行自己的经典格言。

就在美股几乎每天都创新高的同时,巴菲特选择了逆市大幅减持。

据美国证券交易委员会(SEC)信息,巴菲特连续15轮减持美国银行后,持股比例终于低于10%。

根据规定,巴菲特以后减持就不用发布公告了。

实际上,这已经不是巴菲特今年第一次减持美国银行股了。

今年8月份,美国证券交易委员会(SEC)披露文件显示,巴菲特旗下的伯克希尔哈撒韦在8月23日至8月27日期间出售了约2470万股美国银行普通股,交易金额约为9.819亿美元。

今年7月25日至29日期间巴菲特旗下的伯克希尔哈撒韦减持了约1841万股美国银行的股票,套现约7.67亿美元。

在截止至7月24日的连续六个交易日里,伯克希尔已经减持高达5280万股美国银行股票,价值约为23亿美元。巴菲特7月减持美国银行股票共计逾30亿美元(约220亿人民币)。

也就是说,巴菲特已经连续四个月大幅减持美国银行股票了。

公开资料显示,沃伦·巴菲特,1930年8月30日出生于美国内布拉斯加州的奥马哈市,投资家、企业家、慈善家,主要投资行业为股票、基金。

1947年,巴菲特进入宾夕法尼亚大学沃顿商学院攻读财务和商业管理。

1956年,巴菲特开始自己创办投资公司;1965年,巴菲特正式接管伯克希尔·哈撒韦公司。

从1965年到2021年,伯克希尔公司的平均年涨幅高达20.1%,几乎是标准普尔500指数涨幅的两倍。

巴菲特有着自己的长期主义投资原则,他曾经说过:“我们只买入那些我们愿意在未来十年内都不卖出的股票。”

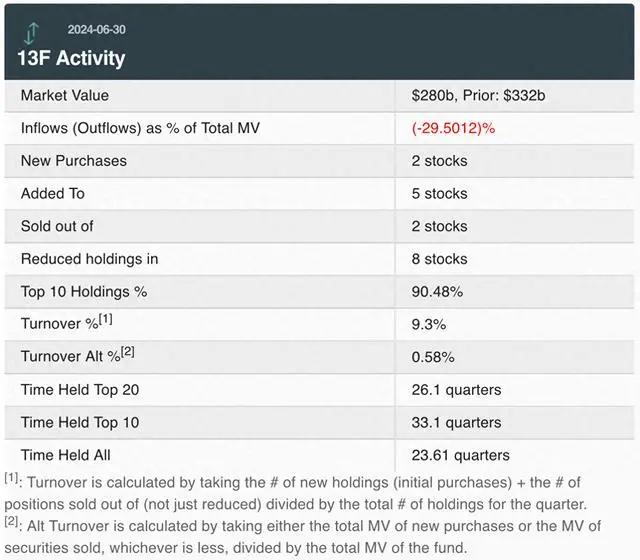

巴菲特不仅接连减持银行股,前不久他还大幅抛售了苹果公司的股票。

减持最多的是苹果,几乎砍仓了一半。

二季度,伯克希尔大幅减持3.89亿股苹果,苹果的持仓占比环比减少49.3%。

此外,伯克希尔还减持了雪佛龙、T-Mobile,清仓Snowflake和派拉蒙。

实际上,除了巴菲特,其它大佬也都在趁着股票上涨减持。

SEC的最新文件显示,英伟达CEO黄仁勋于8月8和9日合计卖出24万股英伟达股票,套现2491万美元;事实上,黄仁勋在8月以来的每个交易日内都在抛售,每日卖出12万股。

黄仁勋减持英伟达股票似乎特别钟情于数字12,因为几乎每次都是卖出12万股。

今年6月和7月亦是如此。

美国SEC披露的最新监管文件显示,黄仁勋在当地时间6月13日、6月14日、6月17日、6月18日、6月20日及6月21日分别出售了12万股英伟达的股票。

黄仁勋在7月15日和7月16人再次出售了价值3060万美元的英伟达股票,价格在126.34美元/股到130.34美元/股之间,每次也是12万股。

7月2日,亚马逊股价创下200.43美元/股的历史新高,市值达到2.08万亿美元。当天盘后,亚马逊提交给美国证券交易委员会的监管文件显示,公司创始人贝索斯计划出售2500万股亚马逊股票,价值近50亿美元。

早在今年2月,贝索斯就曾在9个交易日内出售了5000万股亚马逊股票,套现约85.21亿美元。

另一位大佬扎克伯格今年也曾多次减持Meta股票。

除了这些科技大佬,地产大佬李嘉诚最近也在减持股票。

10月18日,港交所披露的最新资料显示,李嘉诚及李泽钜父子日前两次减持邮储银行H股,其中10月14日减持7851.7万股,10月17日继续减持约2280.1万股。也就是说,短短4个交易日,李嘉诚已减持邮储银行1.01亿股。

资料显示,在10月14日和10月17日的减持动作中,场内平均成交价格分别为4.63港元/股和4.737港元/股。按场内平均交易价格计算,此次减持李嘉诚父子合计套现约4.75亿港元(约合4.34亿元人民币)。

在7月1日至10月13日期间,李嘉诚还曾减持了该行约1.78亿股股份。若按期间70个交易日的成交均价4.536港元/股计算,此前李嘉诚父子或套现超8亿港元。也就是说,年内累计减持的邮储银行2.786亿股股份,让李嘉诚获得超过12亿港元的现金。

李嘉诚(LiKa-shing),1928年7月29日出生于广东潮州,中国国籍,中国香港企业家,是香港、大中华地区首富,绰号“李超人”,长江实业集团有限公司董事局主席。

2024年4月,福布斯发布《2024福布斯全球亿万富豪榜》,李嘉诚以373亿美元财富位列第38位。

市场暗藏危险信号

巴菲特说过,自己是会买十年内不值得卖出的公司股票,还说过别人贪婪他恐惧。

也就是说,他认为美国银行是他现在应该卖出的时候了,不值得继续持有了,同时,也说明他对这个每天创新高的市场感到恐惧了。

今年以来,标普500指数累计涨幅已经超过20%,年内已经46次刷新历史新高。

标普500指数已经连续6个月上涨,过去的12个月,只有一个月是下跌的,其余11个月全部上涨,着实夸张。

自1997年互联网泡沫形成以来,标普500指数还没有获得过像今年以来一样如此之大的涨幅。

除了标普500,道琼斯指数和纳斯达克指数今年以来涨幅都超过了10%,并且在年内也是多次几十次刷新历史新高。

不仅时间跨度长,而且涨幅也相当巨大。

要知道,世界上就没有只涨不跌的市场,巴菲特可能是认为美股确实太高了。

美国顶级经济学家、罗森伯格研究公司总裁大卫·罗森伯格表示自己很担心美股,因为实在太高了,他几个月来,他一直在警告美国股市可能崩盘,他表示,美股可能会回调40%。

他在最新报告中写道:“这些天观察市场就像看小丑吹气球,明知道(最终暴跌)的结果是不可避免的。当这个超级泡沫破裂时,它将是壮观的。”

罗森伯格指出,投资者需要谨慎行事,避免追随“从众心理”,他指的是对大型科技股的狂热。在他看来,投资者应该关注那些商业模式强劲、增长强劲、价格合理的股票,并为自己的投资组合增加一些“保险”。

华尔街知名投资公司Stifel警告投资者表示,美股特别是标普500正在一场狂热之中,某个时候该指数将会急剧下跌。

这家公司还表示,现在整个市场的估值都非常高,这和1929年股市大崩盘前的情况几乎完全相同。

这家公司的策略师表示:“我们仔细研究了股票市场,并觉得情况不妙。”

策略师还表示,美股明年可能暴跌26%,并且未来10年都将会十分疲软。

当然,资本市场最大的特点就是不确定性,资本市场的走势从来都不会按照专家预测的轨迹来运行。

不过,美股经历了十几年的牛市,确实累积了不小的泡沫,至于泡沫什么破灭,只有时间能给出答案。