东海研究 | FICC:"特朗普交易"博弈升温,美债利率走高

(来源:东海研究)

证券分析师:

李沛,执业证书编号:S0630520070001

谢建斌,执业证书编号:S0630522020001

邮箱:lp@longone.com.cn

// 报告摘要 //

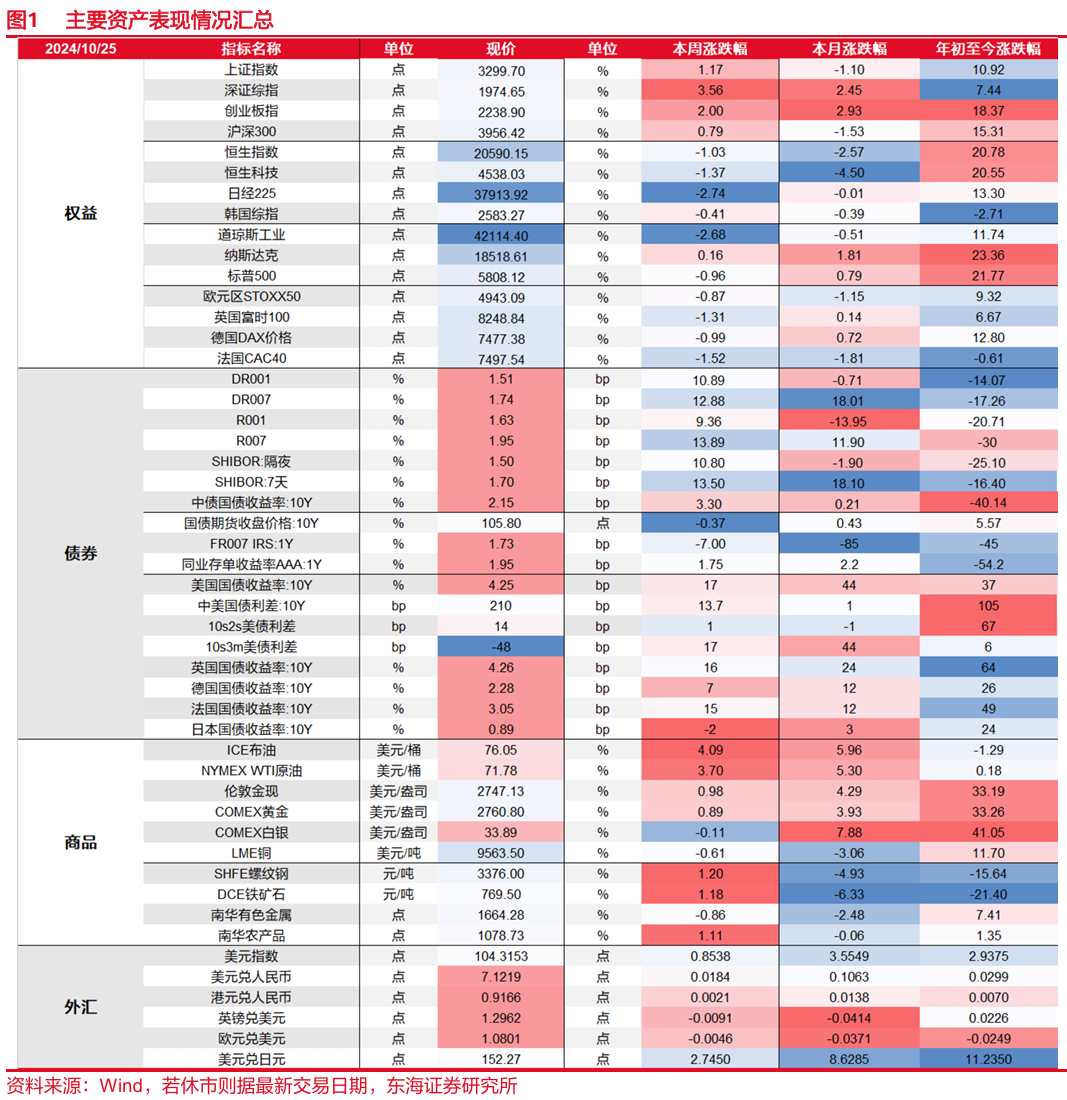

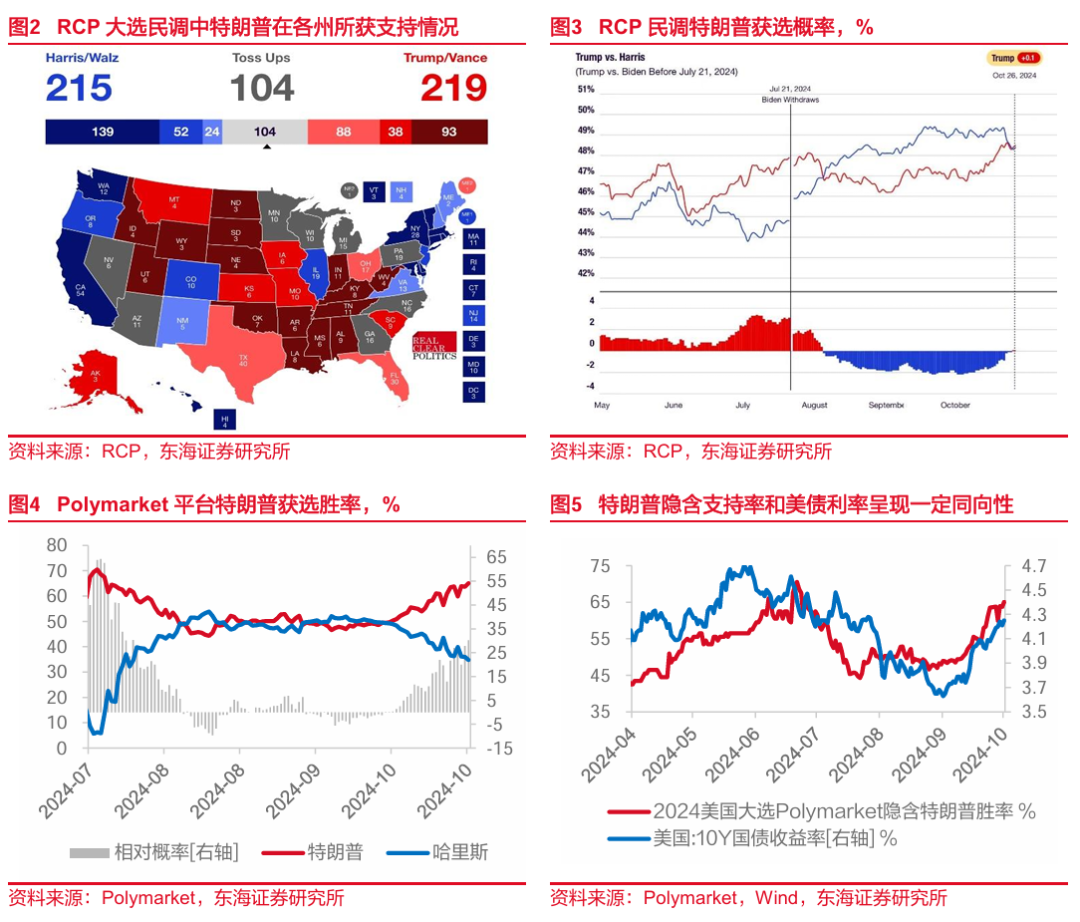

特朗普交易成为市场博弈重要变量。近期美国七大关键摇摆州加大对特朗普的押注,特朗普的整体民调支持率抬升明显。截至2024年10月26日,博彩平台Polymarket预测显示特朗普获选胜率达到65.3%,较哈里斯34.8%的数据高出30.5%。RCP民调数据则显示特朗普和哈里斯获选概率分别为48.5%和48.4%,8月至今,特朗普在该平台的数据由落后转为追平再转为反超。背后潜在原因分析:1)飓风影响。10月初,五级飓风“米尔顿”袭击美国北卡罗来纳州,造成损失或超500亿美元。而现任民主党政府对灾后补贴支出力度有限,民众对哈里斯上任后政策落地效果缺乏信任。2)马斯克对特朗普的公开支持。马斯克等部分科技巨头代表公开表示将支持特朗普,尽管特朗普更支持传统能源的发展,但其对大型企业的减税政策和较宽松的监管环境将从长期视角对特斯拉等科技企业形成利多。3)副总统辩论的获胜。10月1日,万斯和蒂姆·沃尔兹两位副总统举行辩论,前者胜出。以上因素均对摇摆州及整体获选预期形成积极贡献。当前为11月5日美国大选前的冲刺周,最终投票权的席位为538份,这意味着获取票数在270以上的候选人将成为新一任美国总统。

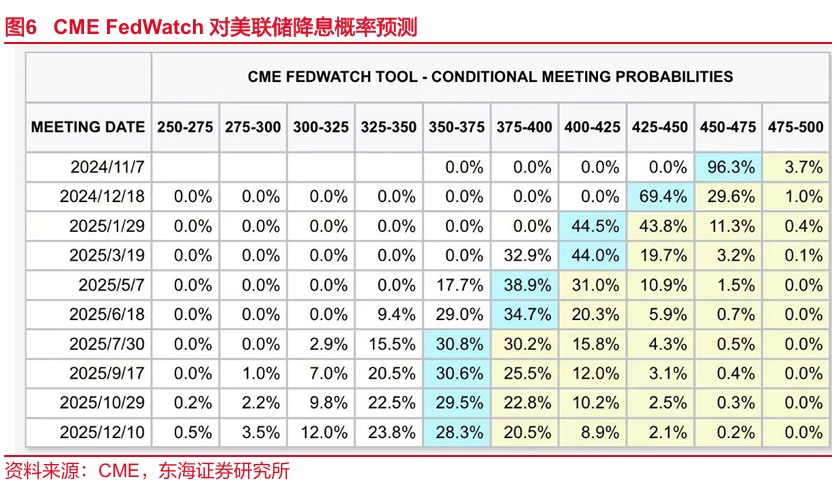

10Y美债利率反弹至4.25%,预计年末美债可能再度迎来配置时点。9月降息落地后,美元指数反弹,周涨0.83%至104.31。美债收益率曲线整体熊陡运行,10年期美债利率上行17bp至4.25%。一方面,资产表现利多出尽,前期利率下行对FOMC的降息已有计价。另一方面,特朗普支持率的走势和美债利率联动性较高。若其上任,市场将对美国内部企业减税,对外部贸易加征关税的政策预期强化,包括未来更为严格非法移民监管政策在内,以上均将放缓美国通胀回落节奏。除此之外,特朗普支持美联储以更为缓慢的节奏进行降息,未来若其上任,美联储的独立性可能受到削弱。从美国基本面来看,就业、通胀及房价等数据在9月出现一定反弹,指向美国经济或仍具韧性。至10月26日,CME FedWatch预期FOMC 11月7日降息25bp的概率为96%,预期FOMC年内两次议息会议累计降息50bp的概率为70%。大选落地后主要跟踪特朗普政策、美国经济基本面、FOMC降息之间的博弈,可对美债适时逢低配置。

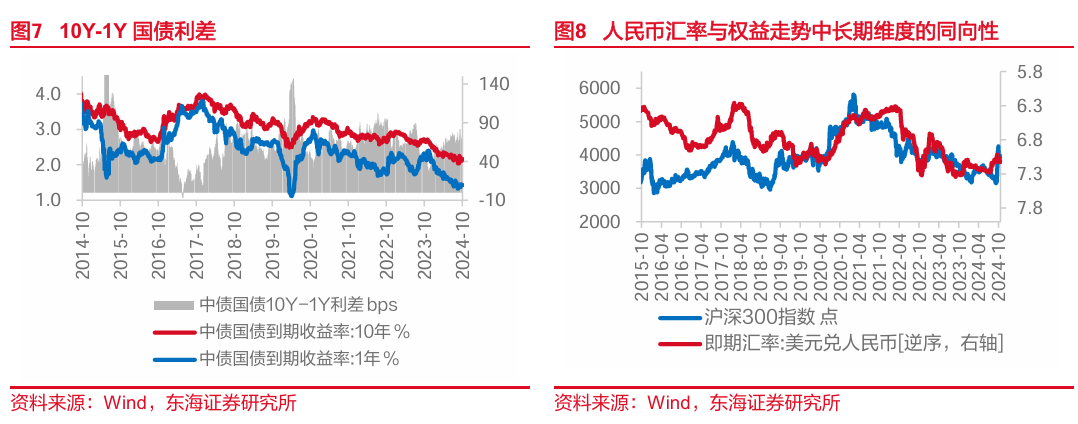

国内股债呈现一定跷跷板格局。10年期、30年期国债收益率周度均上行3bp,分别至2.15%和2.32%。一方面,市场关注美国大选落地后的国内财政政策发力情况;另一方面,国内经济基本面仍未出现明显回升。整体而言,我们认为债市年内可能仍然延续区间震荡。回顾特朗普的上一任期初期,美联储处于加息周期的中段,和当前内外部环境存在差异。当时美债利率在2016年11月大选前后延续走高,但部分源于当时2016年12月的25bp加息预期所推动。至2018年12月美联储加息结束后,美联储于2019年步入降息周期,A股也在承压过后震荡走牛。叠加经历上一轮贸易摩擦后,即使特朗普关税政策再度加码,市场可能对利空更为钝化。权益市场而言,我们认为国内权益市场国产替代等科技行业或有望受益。

人民币汇率震荡,国际金价于2700美元/盎司上方的高位运行。美元的反弹驱动非美货币承压,USDCNH报收7.14,中美10Y利差再回200bp附近。贵金属方面,近期金价的走高与美元的反弹呈现同向性,与传统框架有所背离。背后或源于:一则源于近期地缘扰动下的避险需求,二则,两党候选人不论哪一位上任,或均将提升美国债务规模。2023年美国存量国债规模与GDP的比值超过120%。三则,全球央行购金趋势并未延缓。四则,FOMC的降息通道打开仍为中长期叙事。大选结束后黄金可能有调整,但中期而言,黄金的牛市或未尽,2025年存在上破3000美元/盎司关口的可能。

风险提示:美国经济衰退风险、海外银行业危机蔓延、国际地缘摩擦超预期。

// 正文 //

▌1.大类资产配置周观点

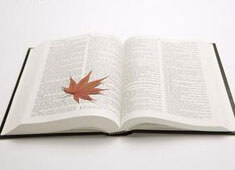

主要资产周度表现:

原油>A股>黑色金属>美元指数>黄金>欧美股市>中债>美债>港股

特朗普交易成为市场博弈重要变量。近期美国七大关键摇摆州加大对特朗普的押注,特朗普的整体民调支持率抬升明显。截至2024年10月26日,博彩平台Polymarket预测显示特朗普获选胜率达到65.3%,较哈里斯34.8%的数据高出30.5%。RCP民调数据则显示特朗普和哈里斯获选概率分别为48.5%和48.4%,8月至今,特朗普在该平台的数据由落后转为追平再转为反超。背后潜在原因分析:1)飓风影响。10月初,五级飓风“米尔顿”袭击美国北卡罗来纳州,造成损失或超500亿美元。而现任民主党政府对灾后补贴支出力度有限,民众对哈里斯上任后政策落地效果缺乏信任。2)马斯克对特朗普的公开支持。马斯克等部分科技巨头代表公开表示将支持特朗普,尽管特朗普更支持传统能源的发展,但其对大型企业的减税政策和较宽松的监管环境将从长期视角对特斯拉等科技企业形成利多。3)副总统辩论的获胜。10月1日,万斯和蒂姆·沃尔兹两位副总统举行辩论,前者胜出。以上因素均对摇摆州及整体获选预期形成积极贡献。当前为11月5日美国大选前的冲刺周,最终投票权的席位为538份,这意味着获取票数在270以上的候选人将成为新一任美国总统。

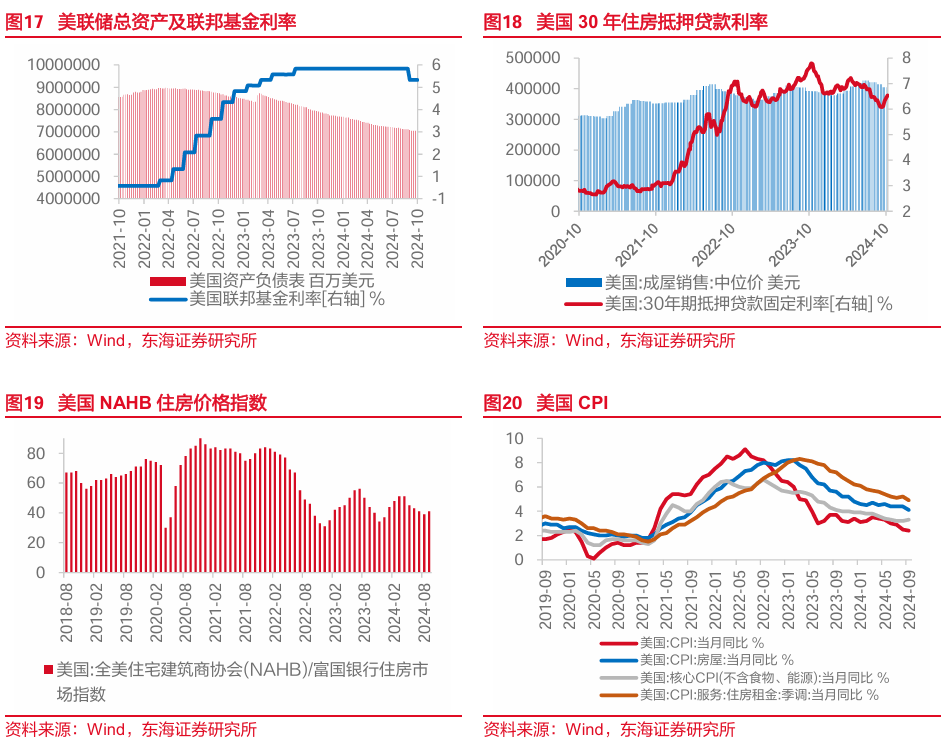

10Y美债利率反弹至4.25%,预计年末美债可能再度迎来配置时点。9月降息落地后,美元指数反弹,周涨0.83%至104.31。美债收益率曲线整体熊陡运行,10年期美债利率上行17bp至4.25%。一方面,资产表现利多出尽,前期利率下行对FOMC的降息已有计价。另一方面,特朗普支持率的走势和美债利率联动性较高。若其上任,市场将对美国内部企业减税,对外部贸易加征关税的政策预期强化,包括未来更为严格非法移民监管政策在内,以上均将放缓美国通胀回落节奏。除此之外,特朗普支持美联储以更为缓慢的节奏进行降息,未来若其上任,美联储的独立性可能受到削弱。从美国基本面来看,就业、通胀及房价等数据在9月出现一定反弹,指向美国经济或仍具韧性。至10月26日,CME FedWatch预期FOMC 11月7日降息25bp的概率为96%,预期FOMC年内两次议息会议累计降息50bp的概率为70%。大选落地后主要跟踪特朗普政策、美国经济基本面、FOMC降息之间的博弈,可对美债适时逢低配置。

国内股债呈现一定跷跷板格局。10年期、30年期国债收益率周度均上行3bp,分别至2.15%和2.32%。一方面,市场关注美国大选落地后的国内财政政策发力情况;另一方面,国内经济基本面仍未出现明显回升。整体而言,我们认为债市年内可能仍然延续区间震荡。回顾特朗普的上一任期初期,美联储处于加息周期的中段,和当前内外部环境存在差异。当时美债利率在2016年11月大选前后延续走高,但部分源于当时2016年12月的25bp加息预期所推动。至2018年12月美联储加息结束后,美联储于2019年步入降息周期,A股也在承压过后震荡走牛。叠加经历上一轮贸易摩擦后,即使特朗普关税政策再度加码,市场可能对利空更为钝化。权益市场而言,我们认为国内权益市场国产替代等科技行业或有望受益。

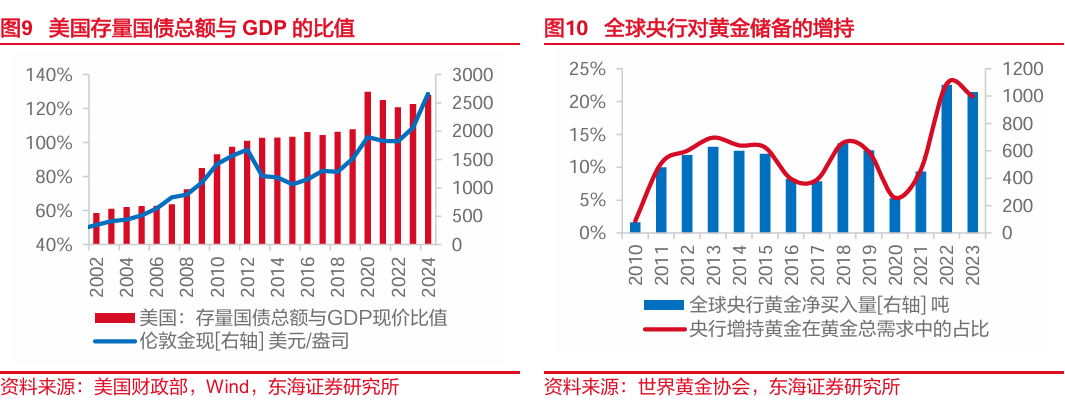

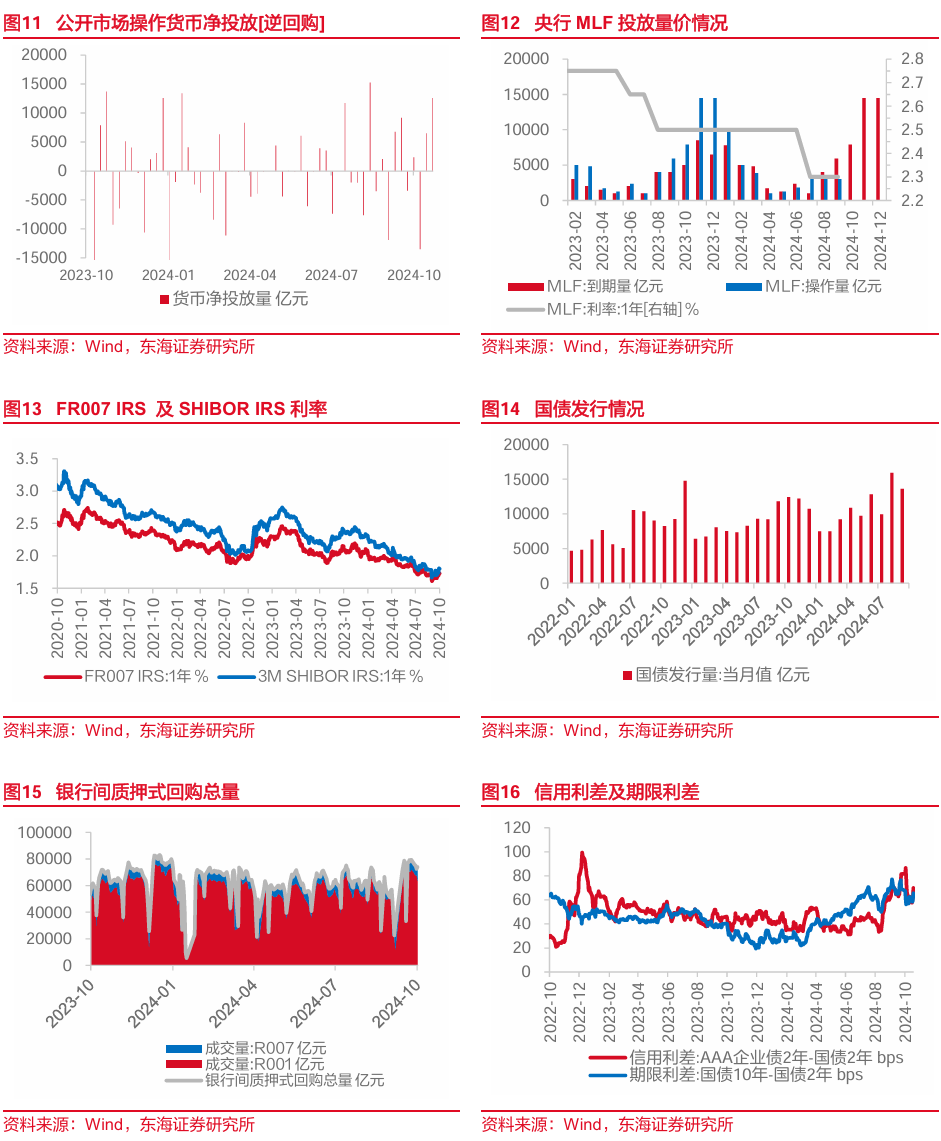

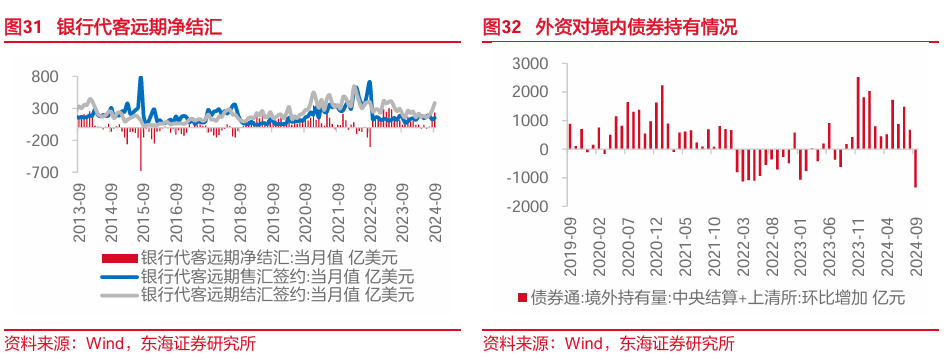

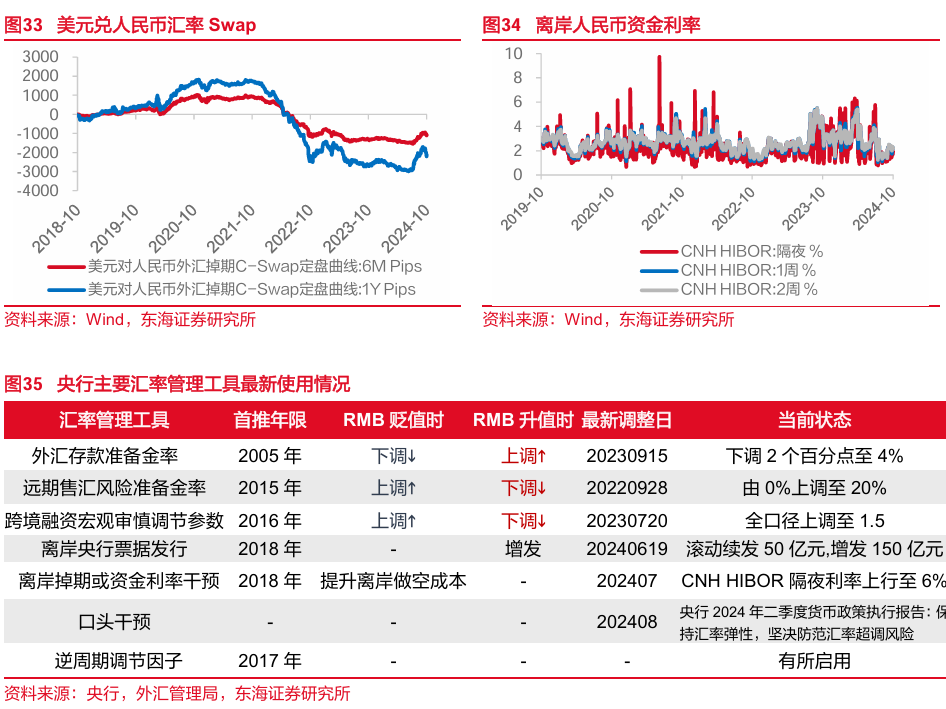

人民币汇率震荡,国际金价于2700美元/盎司上方的高位运行。美元的反弹驱动非美货币承压,USDCNH报收7.14,中美10Y利差再回200bp附近。贵金属方面,近期金价的走高与美元的反弹呈现同向性,与传统框架有所背离。背后或源于:一则源于近期地缘扰动下的避险需求,二则,两党候选人不论哪一位上任,或均将提升美国债务规模。2023年美国存量国债规模与GDP的比值超过120%。三则,全球央行购金趋势并未延缓。四则,FOMC的降息通道打开仍为中长期叙事。大选结束后黄金可能有调整,但中期而言,黄金的牛市或未尽,2025年存在上破3000美元/盎司关口的可能。

▌2.债券市场

2.1.国内债市

2.2.海外流动性观察

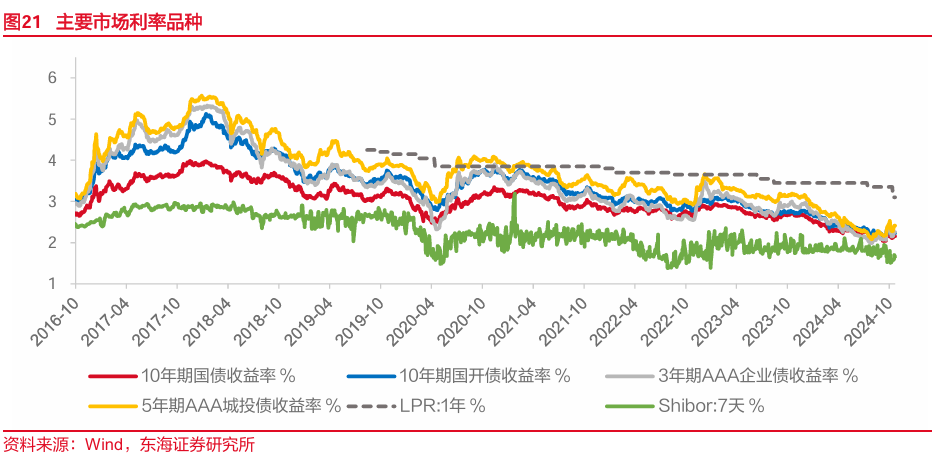

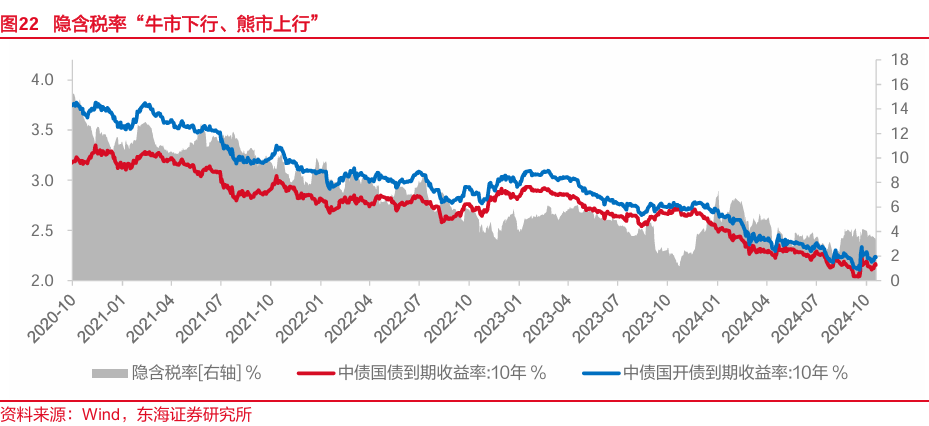

2.3.广谱利率及债市情绪

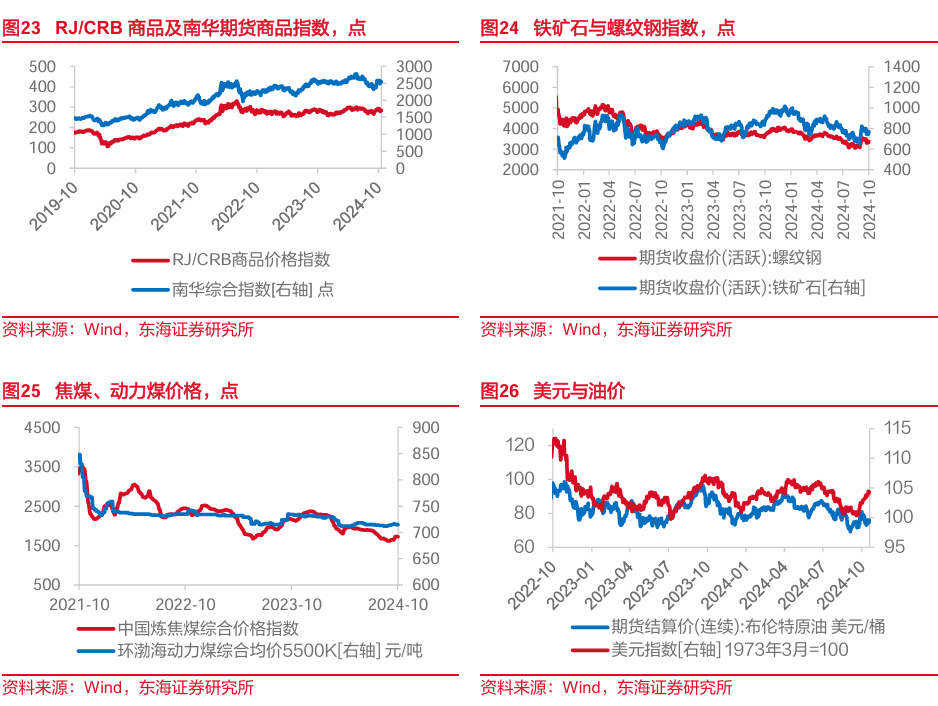

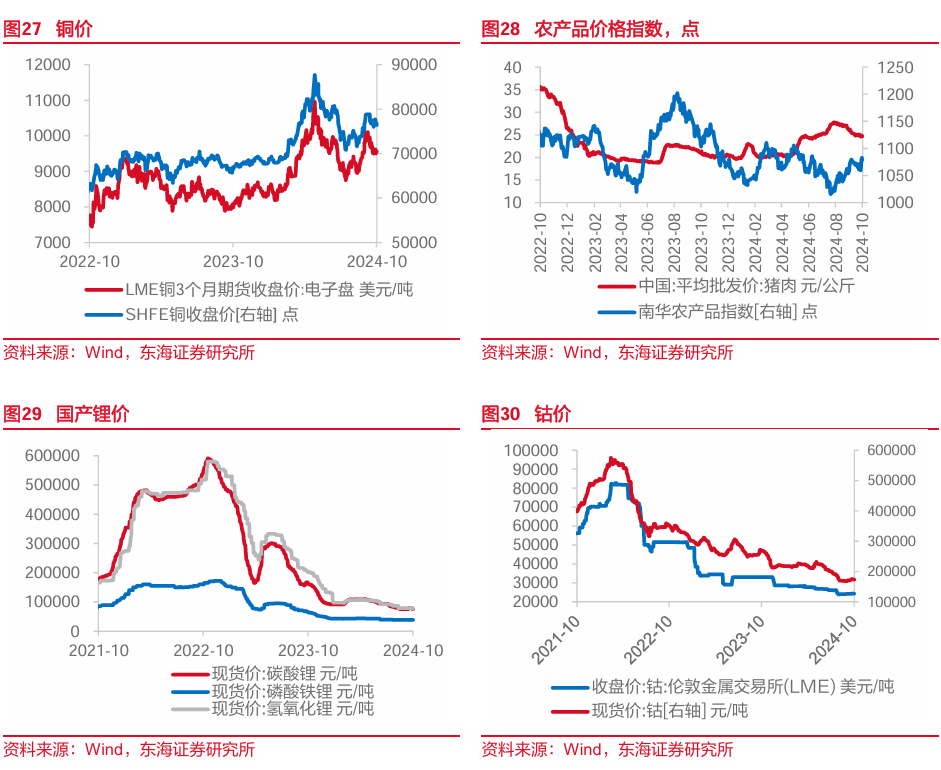

▌3.商品市场

▌4.外汇市场

▌5.经济日历

▌6.风险提示

1)美国经济衰退风险:美国当前劳动力市场明显降温,通胀水平亦有回落。如美国经济失速下行,外需承压或对中国出口景气度形成影响。

2)海外银行业危机蔓延:部分海外银行资产端以长久期、低利率产品为主,流动性相对较差。而全球多数发达经济体央行连续加息背景下,银行负债端若集中于久期短且利率高的产品,或使得资产负债期限错配、净息差压缩甚至倒挂,引发一定流动性危机和挤兑风险。

3)国际地缘摩擦超预期:俄乌冲突尚未结束,地缘摩擦扰动或引发大宗价格大幅波动,引发通胀上行。

// 报告信息 //

证券研究报告:《“特朗普交易”博弈升温,美债利率走高——FICC&资产配置周观察(20241021-20241027)》

对外发布时间:2024年10月28日

报告发布机构:东海证券股份有限公司

// 声明 //

一、评级说明:

1.市场指数评级:

2.行业指数评级:

3.公司股票评级:

二、分析师声明:

本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,具备专业胜任能力,保证以专业严谨的研究方法和分析逻辑,采用合法合规的数据信息,审慎提出研究结论,独立、客观地出具本报告。

本报告仅供“东海证券股份有限公司”客户、员工及经本公司许可的机构与个人阅读和参考。在任何情况下,本报告中的信息和意见均不构成对任何机构和个人的投资建议,任何形式的保证证券投资收益或者分担证券投资损失的书面或口头承诺均为无效,本公司亦不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。本公司客户如有任何疑问应当咨询独立财务顾问并独自进行投资判断。

四、资质声明:

东海证券股份有限公司是经中国证监会核准的合法证券经营机构,已经具备证券投资咨询业务资格。我们欢迎社会监督并提醒广大投资者,参与证券相关活动应当审慎选择具有相当资质的证券经营机构,注意防范非法证券活动。