蓝筹股二季度业绩优于中小股,上证50和沪深300更适合中长线布局

转自:期货日报

9月股指以震荡为主,其中权重股出现较大调整,中小股跌幅相对较小,市场整体成交量维持在5000亿元左右水平。资金方面,截至9月11日,杠杆资金本月累计流出73.09亿元。我们认为,未来行情需要政策进一步支持,并引导中长线资金逐步建仓布局。

从数据上看,截至9月11日,上证50、沪深300本月分别下跌4.90、4.07%,而中证500、中证1000分别下跌2.68%、3.10%。本月行情特点是高息股高位回落,拖累权重板块表现,例如银行板块、公用事业等板块。今年以来高息板块表现一直较好,在当前利率下行的环境中,高息股能够提供较高的分红,在不确定的市场中提供相对较为确定的回报,今年以来一直受到资金的青睐。9月以来高息板块的调整主要是因为预期发生改变以及资金获利了结。例如,对于银行板块,随着美联储可能进入降息周期,我国大概率延续较为宽松的政策,银行净息差未来可能会承压。而随着预期转变同时又有浮盈存在,资金获利了结的意愿也会增强。

目前我国资本市场并购重组正进入“活跃期”。近日证监会有关部门负责人表示,并购重组市场化改革取得了积极成效,具有标志性意义的并购案例相继涌现,呈现“硬科技”企业并购较为活跃,助力技术创新与资源整合的特点。笔者认为,资金有望布局相关概念板块,推动并购活动更有效地进行,同时也能活跃资本市场。

国务院近日印发《关于加强监管防范风险推动保险业高质量发展的若干意见》(以下简称《若干意见》)。《若干意见》提出,提升保险业服务实体经济质效,聚焦国家重大战略和重点领域。积极对接高质量共建“一带一路”等国家重大战略、重点领域和薄弱环节的风险保障与融资需求;探索提供一揽子风险管理与金融服务方案,助力畅通国内国际双循环;发挥保险资金长期投资优势,培育真正的耐心资本,推动资金、资本、资产良性循环;加大战略性新兴产业、先进制造业、新型基础设施等领域投资力度,服务新质生产力发展;引导保险资金为科技创新、创业投资、乡村振兴、绿色低碳产业发展提供支持。

笔者认为,目前中长期资金入市可以一定程度上提振市场信心,也能起到稳定股价的作用。在当前的估值水平下,中长线布局的投资性价比是比较高的。

当前5343家上市公司披露了中期业绩,整体增速为-1.33%。

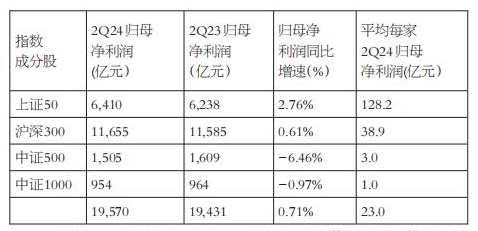

从四大指数来看,已披露的沪深300指数成分股同比增速为2.76%,已披露的上证50指数成分股整体上取得了0.61%的同比增速,已披露的中证500指数成分股取得了-6.45%的同比增速,已披露的中证1000指数成分股取得了-0.97%的同比增速。

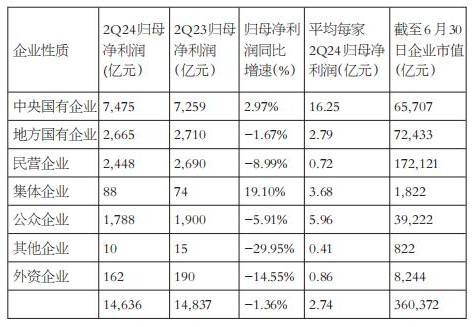

按企业性质来看,二季度中央国有企业和集体企业业绩保持较快的增长。按市值来看,1000亿元以上的上市公司整体业绩表现较好,同比增速为正。

按细分行业来看,汽车和非银金融二季度业绩领跑其他行业;而房地产、农林牧渔等行业业绩表现不佳;科技板块方面,通信和电子板块业绩向好。消费方面,食品饮料业绩增速在10%以上。

从估值的角度看,四大指数处于相对较低的位置,后续有望看到大小股风格再平衡。在当前点位,中长线资金入市具有重要的意义,从确定性和稳定性的角度来看,上证50和沪深300更适合中长线资金布局。(作者单位:申银万国期货)