25基点“巨亏”,50基点“恐慌”!面对市场逼宫,美联储今晚如何降?

转自:华尔街见闻

市场如今大幅押注50基点,若美联储降息25基点,将被视为“鹰派”,市场将遭受巨额损失;而如果降息50基点,但后续行动落后市场预期,可能引发恐慌,金融条件再度收紧。

今晚美联储五年来首次降息将落地,而决议临近降息幅度悬念持续升级,华尔街关于“降50还是25基点”争论不休,市场不确定性骤然升高,美联储这趟“降息之旅”将如何开幕?

周四(9月19日)凌晨02:00,美联储将公布9月利率决议,随后美联储主席鲍威尔将在2:30发表讲话。目前美联储降息几乎已经“板上钉钉”,但降息幅度仍具不确定性。

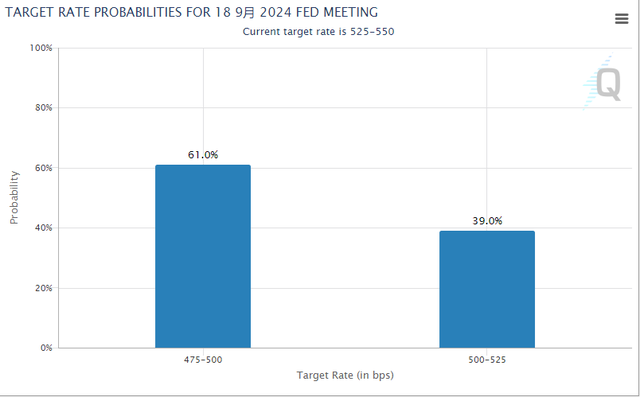

近期无论是通胀还是非农报告,都没能为降息幅度“拍板”,市场在降息50还是25摇摆不定;而后正值美联储官员缄默期,媒体“放风”50基点引得市场预期倒向该阵营。截止目前,市场押注降息50基点概率大幅跃升至60%,而在这一概率仅为30%。

目前华尔街各执一词,对劳动力市场和美联储“落后于曲线”担忧,一方喊出支持降息50基点;对通胀持续和为后续降息保留选择的顾虑,另一方喊出支持降息25基点。

然而,无论25还是50基点,市场恐怕都将剧烈震动。市场如今大幅押注50基点,若美联储降息25基点,市场将面临巨额损失;而如果降息50基点,但后续行动落后市场预期,可能引发恐慌,金融条件再度收紧。

此外,除了美联储降息幅度,值得关注还有美联储“点阵图”和经济预测,本次点阵图对今年的降息预测尤为重要;以及鲍威尔将在发布会上的发言。

最具争议的FOMC会议:25基点“巨亏”,50基点“恐慌”

美联储决议历来备受关注,但会议内容通常较可预测,而这次关于降息幅度的争议达到顶峰。

最近公布的数据“好坏参半”,无论是通胀还是就业数据,都没能“拍板”降息幅度。上周三的CPI数据显示通胀仍具黏性,拉高了降息25个基点的概率,而上周四的PPI数据同比降温,小幅提升降息50基点的可能性。

直到上周晚些时候,降息25个基点的预期占据上风,但在周五市场情绪突然转变,降息50基点的可能性被摆上了台面。而市场情绪主要受到《华尔街日报》和《金融时报》上周五“知情人士报道”的影响,而美联储官员在随后的市场波动中也并未对此明确反驳。

Principal策略师Seema Shah表示:

对美联储来说,最终要决定哪个风险更大,降息50个基点会重新引发通胀压力,还是降息25个基点会威胁到经济衰退,美联储已经因对通胀危机反应过慢而受到批评,因此,它可能会谨慎应对经济衰退风险,避免采取被动应对,而不是主动应对。

然而,无论25还是50基点,市场恐怕都将剧烈震动。市场如今大幅押注50基点,若美联储降息25基点,将被视为“鹰派”,并在市场上引发风险冲击。

分析表示,现在被锁定在与美联储共识降息50基点的创纪录赌注中,如果官员选择标准幅度的降息,市场将面临惊人的损失。92%的经济学家预计会出现这种情况,如果美联储意外采取行动,联邦基金将被迫大幅重新定价,所有资产类别都将遭受损失。

自上周末以来,十月份联邦基金期货的交易量已飙升至自1988年以来最高水平,更令人担忧的是,数据显示,这些新押注中的大部分都瞄准了降息50个基点,仅本周的持仓就激增。

而如果选择降息50基点,如此急剧的降息周期意味着经济陷入困境,但经济预测和公司盈利预期仍然相当乐观。分析认为,这似乎是一条完全矛盾的信息,既预期美国大幅降息,又预期盈利继续强劲增长。从历史上看,降息通常会导致报告利润下降20%或更多,因此预期盈利将下降30%以上。

此外,在经济状况没有明显改善的情况下,后续的降息步伐也可能会慢于市场预期。如果美联储被市场认为行动放缓,金融条件指数(FCI)会重新收紧,导致油价走低、通胀预期下行,从而可能对实际利率造成上行压力,并推升美元走强。

点阵图对今年降息预测尤为重要

而与降息同样重要的是“点阵图”,考虑到本次会议美联储将公布最新的2025年利率走势“点阵图”,市场将寻求美联储关于未来降息步伐和范围的更明确指引,这也会在一定程度上影响9月的市场表现。

曾领导美联储研究与统计部、现任彭博经济研究院美国经济研究主任的David Wilcox表示:

年底的点阵图现在变得尤为重要,它显然更受关注,因为美联储正处于开始降息周期的边缘。

具体来说,点阵图将显示FOMC内部的意见分歧,如有多少委员赞成在11月和12月进一步降息,特别是如果有大量委员倾向于在年底前进一步大幅降息50个基点,这将预示未来美联储可能采取更激进的行动。

点阵图的公布将直接影响市场对利率的定价。自8月初令人失望的7月份就业报告发布以来,交易员一直在押注今年年底将减少整整一百个基点的降息。

如果点阵图显示出更多委员支持更大幅度的降息,市场可能会相应调整资产定价,推动市场预期进一步下行。

如果此次公布的“点阵图”显示,政策利率预测中值再度回到3月时的水平或更低,这将意味着美联储的货币政策立场更偏鸽派。

此外,美联储还会发布失业率、GDP和通胀数据的相关预测。

分析预计,九月份最大调整可能与失业率有关,美联储几乎肯定会将失业率从6月的4.0%上调,目前的失业率为 4.2%。通胀预期则可能被下调,6月预计全年核心通胀为2.8%,7月核心通胀为 2.6%。

高盛在一份报告中表示,通胀似乎低于FOMC 6月份预测,年初通胀率的上升看起来更像是季节性因素而非再加速,因此此次会议的一个关键主题将是将重点转向劳动力市场风险。

鲍威尔会说些什么?

除了对点阵图和经济预测进行调整外,FOMC的会后声明也必将进行修改,以反映预期的降息以及委员会的其他前瞻性指引。

高盛预计,FOMC可能会修改其声明,类似:

对通胀更加有信心,将通胀和就业风险描述为更加平衡,并再次强调其对维持充分就业的承诺。

杰富瑞经济学家Thomas Simons认为:

我认为他们不会特别具体地给出任何前瞻性指引,在目前的周期阶段,当美联储实际上不知道他们要做什么时,前瞻性指引几乎没有用处。