光大期货:9月23日有色金属日报

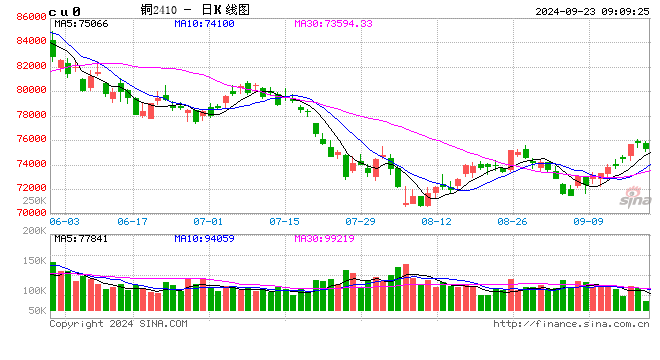

铜:审慎原则 长假前谨慎

1、宏观。海外方面,美国上周首次申请失业救济人数意外下降至21.9万人,为四个月新低;但美国成屋销售创去年10月以来新低,房价再新高,库存继续涨。经济和就业数据劈叉及不稳定性显示美联储降息的必要性。在9月议息会议上美联储宣布开启降息周期,虽然此前已有预期,记者会美联储主席鲍威尔也强调美联储并非急于降息,但首次降息达50个基点仍引起较大的争议,正如美国总统大选候选人特朗普提及或许经济出现问题,或许出于政治考量。国内方面,随着美联储开启降息周期,投资者对稳增长政策预期再次充满期待。

2、基本面。铜精矿方面,国内TC保持低位偏弱报价,表明铜精矿仍然紧张,但铜精矿港口库存持续累库缓解了部分焦虑。精铜产量方面,国内8月电解铜产量101.35万吨,环比下降1.43%,同比上升2.48%,累计同比增加6.5%;9月电解铜预估产量101.56万吨,环比增加0.2%,同比增加0.3%,从产量预估来看,产量维系高位,但现货采购冶炼大幅亏损下带来较大不确定性,另外大冶粗炼事故也可能对后续产量产生影响。进口方面,国内8月精铜净进口同比下降28.22%至21.88万吨,累计同比下降0.96%,其中出口降至3.08万吨;8月废铜进口量环比下降12.9%至16.95万金属吨,同比增加8.63%,累计同比降至增加18.58%。库存方面来看,截止9月20日全球铜显性库存较上周(13日)统计下降3.7万吨至59.5万吨,其中LME库存下降5200吨至303350吨;Comex库存增加1080吨至40972吨;国内精炼铜社会库存较上周下降2.43万吨至19.26万吨,保税区库存下降0.56万吨至6.17万吨。需求方面,社会库存再次超量去库反馈下游订单实际良好,加之大冶事故和国庆备库预期,现货将维系升水,但铜价再度大幅走高下,下游订单需求有所下降。

3、观点。美联储略超预期的降息对美经济软着陆预期有利,金融市场也给予了正向反馈,美股、黄金和铜均保持偏强走势,加之基本面正趋于好转(LME开始去库、国内社库加速去库)下,下行驱动并不显著,建议仍以震荡偏强看待,下游企业仍可逢低采购。下周随着国庆长假日益临近,市场或开始偏谨慎,特别是当铜价再度冲高后,国内下游订单需求开始出现下降,加上长假期间的不确定性,涨跌难料,波动性增强,因此建议短线投资者可逢高减持部分头寸。

镍&不锈钢:基本面矛盾缓慢解开 关注市场情绪

1、供给:周度港口库存环比增加1.6%至941.2万湿吨;周度印尼内贸红土镍矿1.2%价格维持24.1美元/湿吨,1.6%下跌0.4美元/湿吨至51.4美元/湿吨;周度印尼镍铁发往中国发货28.21万吨,环比增幅72.95%,同比增幅73.44%;到中国主要港口8.4万吨,环比降幅64.93%,同比降幅13.21%。8月镍矿进口环比增加41%至493.07万吨;精炼镍进口环比下降36%至4753吨,出口环比增加42%至15282吨;镍铁(包括镍生铁)进口环比下降36%至6.5万镍吨;中国镍湿法中间品进口量环比减少11.31%至12.23万吨;镍锍进口量环比增加24.68%至6.82万吨 ;硫酸镍进口环比增加68.2%至2.3万吨。

2、需求:不锈钢方面,库存端,周内89家社会库存环比增加0.69万吨至103.1万吨;进出口方面,8月不锈钢进口环比下降17%至10万吨,出口环比增加19%至48.8万吨;终端方面,奥维云网(AVC) 排产数据显示,10月份国内空调企业总 排产1033万台,同比增长23.1%(同比数据为企业当期 排产比去年出货实际),其中内销 排产478万台,同比增长8.4%,10月出口 排产规模555万台,同比增长39.2%。新能源汽车方面,三元材料周度库存环比减少96吨至14612吨,即期利润小幅增加; 8月三元前驱体出口环比下降36%至8712吨;8月三元材料出口环比增加21.8%至7342吨;终端,据乘联会,9月1日至15日,乘用车新能源市场零售44.5万辆,同比去年9月同期增长63%,较上月同期增长12%;9月1日至15日,全国乘用车厂商新能源批发44.1万辆,同比去年9月同期增长49%,较上月同期增长29%。

3、库存:周内LME库存增加774吨至124134吨;沪镍库存减少1169吨至22845吨,社会库存增加82吨至29895吨,保税区库存减少100吨至4000吨

4、观点:周内镍矿、镍铁价格小幅下跌,不锈钢原材料成本重心小幅下移,然周度价格先涨后跌,理论利润维持亏损变化不大,供应端有小幅放缓,需求仍有压力。硫酸镍原材料相对偏强,而需求端表现拖累,硫酸镍价格小幅下跌。海外宏观影响,镍价反弹,而鉴于不锈钢基本面仍偏疲软,价格已经出现回落。短期仍或收到情绪共振震荡偏强运行,但基本面压力犹在,临近国庆,注意仓位管理。

氧化铝&电解铝:预期加成,偏强运行

本周氧化铝期货偏强运行,20日主力收至4063元/吨,周度涨幅1.8%。沪铝震荡走强,20日主力收至20070元/吨,周度涨幅1.6%。

1、供给:据SMM,周内氧化铝开工率下调0.1%至83.4%,主因山东氧化铝厂100万吨产线焙烧炉内衬脱落,预计检修15-20天,河南企业设备检修完毕回归开工,贵州企业技改结束恢复生产。周内贵州安顺项目13万吨电解铝项目通电投产,其他地区暂无新增,内蒙华云三期逐步达产,四川因高温错峰限电,复产周期拉长。据SMM,预计9月国内冶金级氧化铝运行产能回落至8364万吨,产量719.2万吨,环比下滑0.4%,同比上涨6.8%;9月国内电解铝运行产能修复至4349万吨,产量357万吨,环比下滑3.2%,同比增长1.3%。

2、需求:周内加工企业开工率上调0.6%至63.5%。其中铝型材开工率上调1.2%至52.5%,铝板带开工率上调0.6%至72.8%,铝箔开工率上调0.3%至75.9%,铝线缆开工率上调1%至71%。铝棒加工费河南持稳,新疆包头无锡广东临沂下调20-150元/吨;铝杆加工费山东河南广东持稳,内蒙下调30元/吨。

3、库存:交易所库存方面,氧化铝周度去库12吨至9.4万吨;沪铝周度累库2722吨至28.65万吨;LME周度去库1.18万吨至80.9万吨。社会库存方面,氧化铝周度累库3.45万吨至7.63万吨;铝锭周度去库2.5万吨至74.3万吨;铝棒周度累库0.52万吨至12.13万吨。

4、观点:美正式启动降息周期,盘面重归两万大关。但注意到节前国网集中提货,助力铝锭去库节奏加快,节后去库转弱。当前消费结构分化明显,仍靠线缆板块带动,其他板块暂无超预期征兆。在降息余温助力下,旺季预期影响加成,再度形成宏微共振效应。叠加矿石紧缺和检修节奏影响,氧化铝成本端高位支撑较强。短期利多因素交织、预计铝价偏强运行,需求仍待考验、建议谨慎追高。

锌:建议关注锌内外反套交易机会

一、供应:

8月中国锌精矿进口量35.7万吨,同比减少16.42%,累计同比减少21%。锌矿进口7-8月恢复至高位,增量主要来自于澳大利亚,但考虑到主要因为澳洲前期洪水导致的锌矿集中发货,后续可能进口锌矿量难以进一步走高。精炼锌进口2.6万吨,环比增加44%,同比减少9.01%,其中哈锌进口量环比减少较多,或主因哈锌冶炼减产。进口矿到货较多,但锌矿加工费目前尚未看到反弹迹象,冶炼厂仍在积极备货,预计国内精炼锌继续减产的概率较小,后续或维持在50万吨左右。

二、需求:

镀锌内需继续走弱,上周Mysteel统计镀锌交易量继续环比走弱。外需出口利润环比好转,可从8月镀锌板出口环比增加1.82%,同比增加9.13%至107.9万吨可见。

三、库存:

SMM七地社会库存周环比+0.11万吨至11.45万吨,同比+19.77%;上期所库存周环比+0.39万吨至8.56万吨,同比+85.69%;LME库存周环比+2.69万吨至25.62万吨,同比+137.07%。

四、策略观点:

锌基本面强现实弱预期未有改变,国内10-12月差Back结构预计难以收缩。比价方面由于海外商品做多情绪较好,导致近期锌比价有所下行,但上周LME锌库存持续累库,反应出海外锌依然供应过剩,建议继续关注锌内外反套交易机会。

锡: 锡矿进口环比大幅减少,冶炼减产预期抬升

一、供应:

中国8月锡矿进口量为8825吨,环比减少41%,同比减少67.41%,其中缅甸进口量为2894吨,环比减少57.68%,非缅甸进口量为5931吨,环比减少27.93%,减少的主要原因是刚果金物流运输受限导致。预计9月缅甸地区进口量难以恢复,总体进口量或依然维持相对低位。中国8月精炼锡进口量为1795吨,其中印尼进口量1646吨,出口量为1099吨。

二、需求:

上周锡价反弹,下游刚需备货,进入下周国庆备货或陆续开始,预计市场交投将环比好转,现货短期维持升水报价。需求方面,铅酸蓄电池企业订单好转,企业开工率环比上升,而PVC及镀锡板需求平稳上行,总体产量处于同比高位。

三、库存:

Mysteel社会库存周环比-394吨至10,093吨,同比+12.70%;上期所库存周环比-99吨至9,400吨,同比+23.20%;LME库存周环比+105吨至4,830吨,同比-30.25%。

四、策略观点:

锡矿进口环比大幅减少,冶炼减产预期抬升,需求逐步好转。消费上,部分加工环节进入消费旺季,国内锡库存继续走低。随着供应紧缺持续,下周国庆节前备库需求较多,去库仍将继续,锡依然维持多配的观点。

工业硅:集中补库,稍有回暖

周内工业硅期货震荡偏弱,20日主力2411收于9545元/吨,周度跌幅1.85%。现货延续企稳,百川参考均价为11820元/吨,其中不通氧553持稳在11300元/吨,通氧553持稳在11400元/吨,421持稳在12150元/吨。

1、供给:据百川,工业硅周度产量环比增加630吨至9.52万吨,周度开炉数量增加2台至371台,开炉率上涨0.27%至49.73%。云南部分完成遗留订单的硅厂加入停产队伍,四川地区有硅厂准备停产,但计划在月底实施,周内暂未下调开工,新疆前期部分保温炉恢复生产,计划新增项目进入投产。

2、需求:有机硅周度价格持稳在13700-14200元/吨,头部厂家再度释放挺价决心,单体厂暂无库存压力且开工水平不高,但下游目前整体跟进意愿不强,DMC维稳可能性或更高。多晶硅周度价格持稳在3.5万元/吨,9月订单基本签订完成,头部厂家本月签单稍有好转,且小幅提价N型料、二三厂家仍旧订单疲弱。目前硅片库存高压下、维持降库存节奏,需求支撑弱、硅料提张难度高。DMC周度产量环比减少600吨至4.29万吨,多晶硅周度产量环比增加50吨至3.2万吨。

3、库存:交易所库存周度整体去库6155吨至30.8万吨。工业硅社库周度累库3000吨至26.1万吨,其中厂库累库1000吨至13.8万吨;三大港口库存,黄埔港累库1000吨至4.4万吨,天津港累库1000吨至4.1万吨,昆明港持稳在3.8万吨。

4.观点:美降息后盘面空头部分谨慎离场,基本面拖累下反弹有限、随即回归下跌。临近国庆,节前下游存在阶段补库意向但量级有限,期现贸易仍将成为需求释放点。近期市场低价交易减少、现货报价趋稳,短期硅价随市场氛围好转、迎来阶段回暖、但当前旺季需求反馈不强,下游仅生产趋稳、无更多减产动向,不具备持续大涨驱动。仍待月底西南硅厂规模停产减压。

碳酸锂:供应减少调节平衡

1、供应:周度产量环比下降697吨至12957吨,其中锂辉石提锂环比下降176吨至6044吨,锂云母提锂环比下降522吨至2905吨,盐湖提锂维持2986吨,回收提锂环比增加1吨至1022吨。8月锂精矿进口环比下降11%至49万吨,其中自澳洲、加拿大、尼日利亚进口量小幅下降,自巴西、津巴布韦进口量小幅增加;8月氯化锂进口环比下降13%至323吨;碳酸锂进口环比下降27%至17684吨;氢氧化锂出口环比增长15%至10421吨;六氟磷酸锂出口环比增加55%至1516吨。

2、需求:库存端,三元材料周度库存环比减少96吨至14612吨,即期利润小幅增加,磷酸铁锂周度库存环比增加1600吨至57230吨,即期利润小幅下降。8月三元前驱体出口环比下降36%至8712吨;三元材料出口环比增加21.8%至7342吨;磷酸铁锂出口环比增长60%至261吨。终端新能源汽车方面,据乘联会,9月1日至15日,乘用车新能源市场零售44.5万辆,同比去年9月同期增长63%,较上月同期增长12%;9月1日至15日,全国乘用车厂商新能源批发44.1万辆,同比去年9月同期增长49%,较上月同期增长29%。

3、库存:周度碳酸锂库存环比下降1.3%至约12.67万吨,下游库存增加6.2%至约3.32万吨,其他环节减少0.4%至约3.88万吨,冶炼厂减少5.9%至约5.48万吨

4、观点:供应端方面加速,一方面周度产量呈现近期较为明显的下滑,另一方面锂盐进口量快速放缓。需求端,旺季叠加节前备货背景下,随着头部企业减产,客供或将有一定下降,市场采买积极性或将增加。库存端,整体库存延续出现小幅去化态势,自上游向下游移动。综合来看,短期价格仍偏震荡运行,建议关注客供情况,中长期仍以偏空思路对待。