光大期货:9月23日矿钢煤焦日报

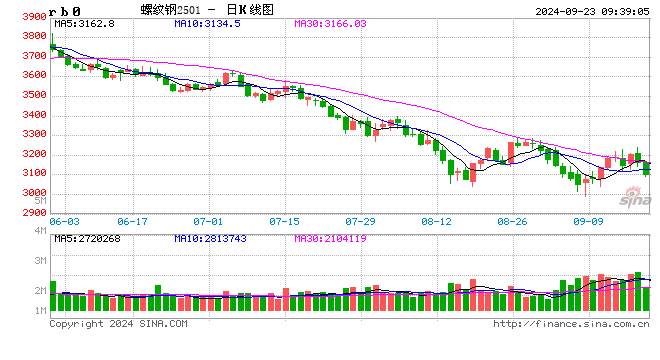

钢材:螺纹即期利润达到高位,市场对供应回升担忧加剧

螺纹方面,本周全国螺纹产量环比增加6.31万吨至194.23万吨,同比减少61.14万吨;社库环比减少34.56万吨至321.52万吨,同比减少190.58万吨;厂库环比增加6.39万吨至143.94万吨,同比减少34.38万吨。本周螺纹表需环比减少27.52万吨至222.4万吨,同比减少62.19万吨。螺纹周产量连续第四周回升,库存连续第十一周下降,降幅有所收窄,表需回落,数据表现偏中性。国家统计局数据显示,2024年8月我国钢筋产量为1255.3万吨,同比下降32.3%;1-8月累计产量为12968.5万吨,同比下降15.7%。8月螺纹产量大幅下降,使得螺纹库存快速下降,部分区域规格短缺,是近期现货价格表现较为强势的主要原因。不过9月以来螺纹钢产量从低位已明显回升,后期市场供应压力仍存。近日财政部发布八起地方政府隐性债务问责典型案例的通报,指出要把防范化解隐性债务风险作为重要的政治纪律和政治规矩,始终树立风险意识和底线思维,坚决遏制隐性债务增量,妥善处置和化解隐性债务存量。财政部将切实履行财会监督主责,对新增隐性债务和化债不实等违法违规行为,做到“发现一起,查处一起,问责一起”,持续强化隐性债务查处问责力度,有效防范化解隐性债务风险。预计短期螺纹盘面仍将偏弱整理。

热卷方面,本周热卷产量环比回落0.89万吨至301.28万吨,同比减少14.51万吨;社库环比回落6.73万吨至332.93万吨,同比增加36.16万吨;厂库环比回落2.75万吨至88.8万吨,同比增加0.5万吨。本周热卷表观消费量环比回落5.18万吨至310.76万吨,同比增加3.82万吨。热卷产量略有回落,库存继续下降,表需回落,数据表现一般。据国家统计局数据,8月中国中厚宽钢带产量为1808.7万吨,同比下降3.7%;1-8月累计产量为14475.3万吨,同比增长3.2%。近期钢厂生产螺纹利润好于热卷,部分钢厂将铁水优先流向螺纹生产,热卷供应压力有所缓解。不过目前板材下游汽车、家电等整体表现偏弱,现货市场流通较为缓慢,市场情绪整体不佳。预计短期热卷盘面震荡整理为主。

铁矿石:铁水产量回升缓慢,成材低迷压制矿价

供应端,本期进口矿发运量回升,到港量回落。全球铁矿石发运总量3236.7万吨,环比增加76.4万吨。澳洲巴西铁矿发运总量2902.5万吨,环比增加319万吨。澳洲发运量2063.6万吨,环比增加251.1万吨,其中澳洲发往中国的量1815.6万吨,环比增加219.7万吨。巴西发运量838.9万吨,环比增加67.9万吨。45港到港量环比减少62万吨至2155.4万吨,北方6港到港量环比减少159.4万吨至1130.8万吨。预计下周发运量或将有所回落,到港量继续回落。

需求端,本周部分钢厂高炉继续复产,但也有部分高炉因成材需求弱加大检修,铁水产量恢复缓慢。本周高炉开工率、产能利用率、铁水产量小幅回升,本周247家钢厂日均铁水产量223.83万吨,周环比回升0.45万吨,较去年末增加2.55万吨,同比减少25.02万吨。进口矿日耗环比回升1.48万吨至276.81万吨、疏港量环比回落9.5万吨至302.2万吨,港口现货日均成交量环比回升39万吨至127.7万吨。

库存端,本周45港口铁矿石库存环比减少71.69万吨至15311.85万吨,年初以来累计增加3320.12万吨,同比增加3719.24万吨。247家钢厂进口矿总库存环比减少57.76万吨至9032.66万吨,年初以来累计减少494.29万吨,同比减少453.68万吨。在港船舶数增加1船至99船,同比增加9船。

综合来看,本期铁矿石发运量回升,到港量小幅回落,钢厂铁水产量继续小幅回升,港口及钢厂库存均出现回落,铁矿石供需阶段性小幅改善。本周钢厂盈利率继续扩大,247家钢厂盈利率为9.96%,预计铁水产量仍将继续回升,国庆节前钢厂铁矿石仍有补库需求。不过近期成材需求持续低迷,钢厂复产力度整体不及预期,铁矿石供需整体仍趋于宽松。预计短期铁矿石盘面将弱势整理运行。

煤焦:焦炭首轮提涨落地,关注节前钢厂补库需求

焦炭方面,本周焦炭现货第一轮提涨基本落地,湿熄焦炭上调50元/吨、干熄焦炭上调55元/吨,期货价格冲高后回落,期货2501合约上涨16.5元/吨,基差有所走强。供应方面,经过连续八轮提降后钢厂利润有所修复,叠加近期钢材的价格有所反弹,因此华东、华北主流钢厂接受了焦企的第一轮提涨,焦化企业生产亏损有所减少,但是生产仍旧亏损焦化企业生产积极性偏弱,本周独立焦化企业日均产量减少0.12万吨/吨。需求方面,钢材价格近期反弹驱动钢厂利润修复,钢厂复产增加,本周铁水日产量回升0.45万吨/日到223.83万吨/日,但目前钢材现实需求仍旧偏弱势,钢厂复产力度不及预期。库存方面,本周230家独立焦企库存累库0.6万吨;钢厂焦炭库存去库0.9万吨;焦炭港口库存累库0.99万吨,呈现下游去库中上游累库的现象。综合来看,近期钢厂盈利好转,铁水产量或将继续回升,叠加国庆长假临近,钢厂对焦炭仍有补库需求,预计短期焦炭现货仍有支撑。不过近期成材需求整体表现较弱,铁水产量回升力度有限,黑色系商品整体情绪依然较弱。预计短期焦炭盘面呈现震荡偏弱态势。

焦煤方面,本周国内炼焦煤现货市场涨跌互现,山西中硫主焦煤涨50元/吨;蒙煤价格有涨有跌,蒙5#原煤环比上涨5元/吨、蒙3#精煤回落10元/吨;期货2501合约冲高后回落收涨5元/吨,基差有所走强。供给方面,本周煤矿焦煤生产小幅减少,523家样本矿山原煤产量减少0.2万吨、精煤产量增加0.56万吨;洗煤厂产能利用率回升1.12%,洗煤厂日均产量增加0.98万吨,蒙煤通关量维持中位运行。需求方面,焦化企业生产亏损环比有所改善,但是仍旧维持亏损打压焦企生产积极性,焦企开工率环比下降了0.13%,对于焦煤需求继续减弱。库存方面,523家样本矿山原煤库存增加1.62万吨,精煤库存减少1.6万吨,洗煤厂原煤库存减少3.38万吨,精煤库存减少7.92万吨,独立焦企库存增加13.14万吨、钢厂焦煤库存增加4.55万吨,港口焦煤库存减少9万吨有所去库,焦煤库存总体累库11.79万吨。综合来看,焦炭首轮提涨落地后焦企亏损收窄,且临近国庆长假,下游焦钢企业对焦煤仍有补库需求,短期焦煤市场仍将受到支撑。不过近期钢材需求偏弱,钢厂复产较为缓慢,对原料以刚性补库为主,真实需求回升力度有限,市场情绪也偏谨慎。,预计焦煤盘面短期将呈现震荡偏弱运行态势。

废钢:终端需求持续性存疑,废钢价格或震荡整理

本周废钢价格有所回升,东北地区废钢价格领涨其他区域。本周全国废钢价格指数上涨15.8元/吨至2211元/吨。

供给端,本周钢厂废钢日均到货量先走减少后增加。本周255家钢厂废钢日均到货量34.5万吨,环比减少0.4万吨。废钢破碎料加工企业产能利用率、产量环比均有所回落,开工率维持不变。

需求端,废钢需求持续回升,255家钢厂废钢日耗环比增加0.3万吨至39.6万吨,其中短流程钢厂日耗环比增加0.6万吨,长流程钢厂日耗环比增加0.04万吨,全流程钢厂日耗环比减少0.3万吨。49家电炉厂产能利用率环比回升1.3%、89家短流程钢厂产能利用率环比回升2.6%。利润方面,短流程钢厂利润峰电、平电利润有所走差,江苏谷电利润盈利80元/吨左右。

库存端,短流程钢厂废钢库存环比减少8.5万吨至109万吨,长流程钢厂废钢库存环比减少4.4万吨至140万吨。

综合来看,钢材价格低位叠加临近长假,部分下游以及贸易商逢低有所补库,但是目前终端需求仅仅是脉冲式的,阶段性补库后需求又回到弱势状态,价格有所反弹之后再度出现回落,并不能维持在反弹后的价格,市场参与者也是相对比较谨慎,市场情绪目前整体偏弱。短流程钢厂目前利润再次走差,谷电的利润为正对于废钢仅仅是一个支撑作用,废钢价格持续走强还需平电利润持续好转,预计短期废钢呈震荡整理的态势。

铁合金:宏观情绪共振,供需边际好转

锰硅:供需边际好转,但仍相对宽松,宏观情绪带动下,锰硅价格重心上移。美联储降息终于落地,超预期降息50BP,国内商品市场情绪转暖,锰硅价格重心也随之上移。河钢9月锰硅招标定价终于公布,最终定价为5980元/吨,较首轮询价上调30元/吨,8月定价为6200元/吨,钢招价格持续下降。基本面来看,按照即期利润测算,当前南北方锰硅生产企业都处于亏损状态,且亏损幅度周环比增加,南方大区亏损幅度明显大于北方大区,锰硅生产企业并无更多减停产意愿,开机率保持稳定。依据钢联数据,最新一周锰硅产量为17.58万吨,周环比下降0.32%,降幅逐渐放缓,锰硅产量当周值位于近年来同期中位水平。需求端来看,随着近期螺纹产量的回升,锰硅需求也有一定好转,最新一周锰硅需求量当周值为11.46万吨,周环比上涨1.38%,锰硅需求量当周值已经连续4周环比上涨,供需格局边际好转。成本端来看,港口锰矿库存总量已经基本回归至往年同期正常水平,氧化矿库存占比稍低,锰矿价格仍未完全企稳,截止9月20日,天津港澳矿库存为41元/吨度,加蓬矿库存为40元/吨度,半碳酸价格为32.5元/吨度,较上周末环比下降0.5-1.5元/吨度不等,成本端的支撑依旧较弱。综合来看,短期锰硅价格或有一定支撑,但是持续上行驱动不足,预计区间震荡运行为主,关注钢招价格及主产区减停产情况。

硅铁:硅铁成本支撑好于锰硅,但供需格局同样宽松,反弹动能有限。近期硅铁即期生产利润也在下降,所有主产区都处于亏损状态,但亏损幅度明显小于锰硅,最大产区内蒙古即期生产利润约-222元/吨,较上周环比下降110元/吨。硅铁生产企业开机率较为稳定,截至9月20日当周硅铁产量为10.69万吨,周环比下降1.38%,同样位于近年来同期中位水平。需求端来看,9月“传统旺季”期间,硅铁需求量也有一定好转,但程度相对有限,截止9月20日当周,硅铁需求量为1.86万吨,周环比增加1.7%,仍处于历史同期较低水平,且同比降幅较大,在此情况下,硅铁样本企业库存也在逐渐累积。成本端来看,本周主要原材料价格持续上涨,兰炭小料价格周环比上涨40-60元/吨不等,成本端对硅铁价格有一定支撑。综合来看,硅铁供需格局同样较为宽松,边际略有好转,但与锰硅相比不同的是,硅铁成本端支撑和库存压力方面要略好于锰硅,预计短期硅铁价格同样震荡运行为主,关注近期主产区减停产及9月钢招表现。