历史首次,贵州茅台抛最高60亿元回购计划!食品ETF(515710)频频吸金,吃喝板块左侧布局时机或至?

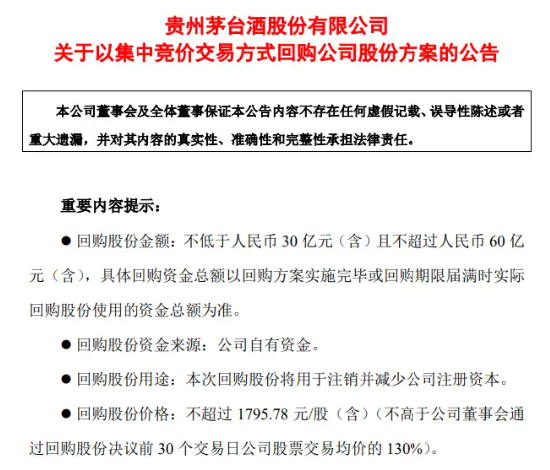

贵州茅台抛最高60亿元回购计划。9月20日,白酒龙头贵州茅台公告称,公司将以自有资金不低于人民币30亿元(含)且不超过人民币60亿元(含)回购股份并注销,回购价格上限为1795.78元/股(含),回购股份数量为1,670,583股~3,341,164股,回购股份占公司总股本比例为0.1330%~0.2660%。据悉,本次回购将是贵州茅台上市以来的首次回购。

具体来看,贵州茅台此次回购资金的来源为其自有资金。根据2024年半年度报告,贵州茅台的现金及现金等价物高达1452.67亿元,回购资金占比仅约4.13%。有机构表示,这样的资金安排显示出公司的财务稳健,回购计划不仅不会对公司的现金流造成压力,反而可能在未来进一步提升公司的财务指标和股东回报。

平安证券表示,贵州茅台作为中国白酒龙头,通过稳定分红比例、回购注销回馈投资者,有望为其他白酒公司提供指引,强化市场信心。

还有市场人士认为,此举是茅台对当前股价波动的积极回应,也是公司在白酒行业复杂市场环境中增强投资者信心的有力手段。通过回购,贵州茅台在维护品牌形象的同时,强化其作为行业领导者的市场地位,从而为未来的可持续发展奠定坚实基础。

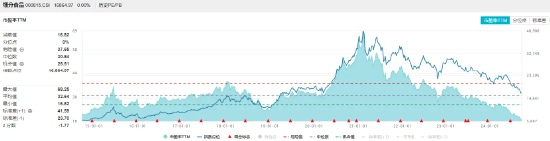

值得注意的是,近期,以贵州茅台为代表的部分白酒龙头股价持续回落,进而带动吃喝板块整体呈现回调态势。吃喝板块回调之际,资金频频进场通过板块场内热门布局工具食品ETF(515710)进场加码吃喝板块。数据显示,截至上个交易日收盘,食品ETF(515710)近60个交易日累计吸金额达到5560万元。

而吃喝板块经过近期的回调,其估值也已回落至低位。Wind数据显示,截至上个交易日收盘,食品ETF(515710)标的指数细分食品指数市盈率为16.82倍,位于近10年来0%分位点的低位,中长期配置性价比凸显。

展望吃喝板块后市,中信建投表示,在基本面承压下,酒企重视通过提升分红率来加强股东回报,部分企业的股息率已经达到4%甚至更高,且未来数年仍有潜力实现较好的发展。同时,本周茅台预回购股份注销,多措并举提升股东回报。其认为当前板块估值整体处于低位,配置价值凸显,后续静待市场企稳回暖。

国信证券建议,白酒方面,在需求复苏不确定性背景下,紧握“高确定性”投资主线,也建议关注估值性价比凸显的红利资产标的;大众品方面,建议关注需求边际改善,优选业绩确定性强的标的,综合考虑分红率提升以及长期成长能力。

一键配置吃喝板块核心资产,重点关注食品ETF(515710)。根据中证指数公司统计,食品ETF(515710)跟踪中证细分食品饮料产业主题指数,超6成仓位布局高端、次高端白酒龙头股,近4成仓位兼顾饮料乳品、调味、啤酒等细分板块龙头股,前十权重股包括“茅五泸汾洋”、伊利股份、海天味业、青岛啤酒等。

文中图片及数据来源于沪深交易所、华宝基金、Wind、雪球等,截至2024年9月20日。风险提示:食品ETF(515710)被动跟踪中证细分食品饮料产业主题指数,该指数基日为2004.12.31,发布于2012.4.11,指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的该基金风险等级为R3-中风险,适合适当性评级C3(平衡型)及以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎。