从“稳重”模式到“9·24”“预期之战”:企业经济指数有哪些新动向

文丨甘洁(长江商学院金融学教授 金融与经济发展研究中心主任) 李学楠(长江商学院金融学教授 中国产业政策研究中心主任)王小龙 (长江商学院高级研究员)

2024年第三季度的中国经济在9月24日后接连迎来重大利好政策,国家发布了一系列“增量政策”,包括减税降费、优化营商环境、加大对小微企业金融支持等措施,这些政策有,效提振了市场信心。股市也从2600点一带直线拉升,大盘几欲涨停,上演“爱在深秋”的神奇一幕。近期刚发布的2024年第三季度长江商学院BSI(Business Sentiment Index,中国产业经济景气指数,简称BSI)指数报告捕捉到了“9·24”前后企业界对于未来预期的明显变化。该指数已连续发布十年,与中国经济的大事小情有极高贴合度,而且因为调研对象聚焦企业,“脉搏跳动的声音”格外真切。

2024年第三季度的系列指数变化,整体有亮点也有些“平淡”,就像坐过山车,有时往上冲一把,有时稳稳落下。这个季度里,中国的企业表现出了“稳中带进取、谨慎藏心底”的风格,大家纷纷开启了“稳重”模式,直到“9·24”的“预期之战”。接下来我们逐一解析。

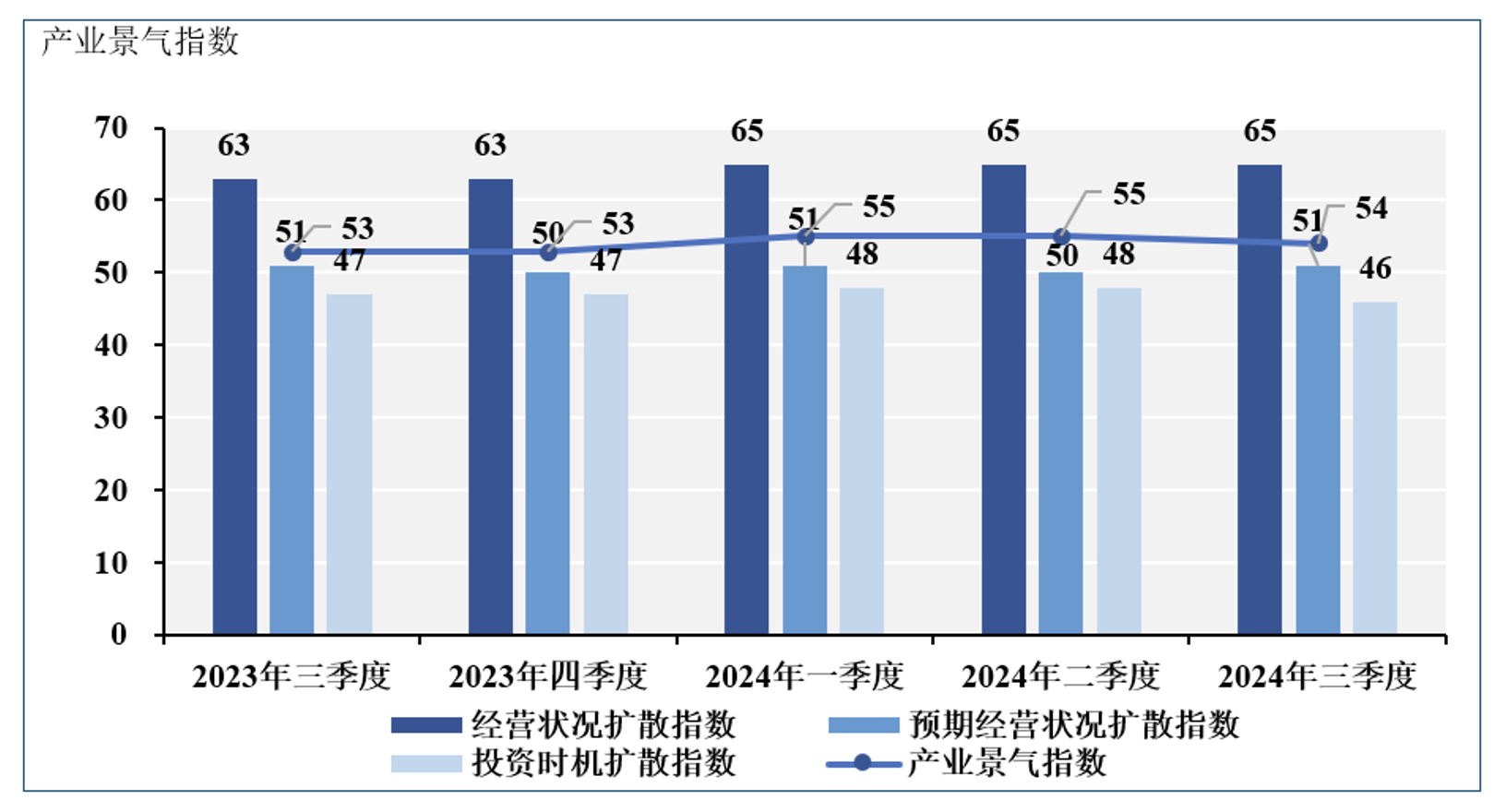

一、稳住的“产业景气指数”:靠稳靠实,不冒进,有期待

先看产业景气指数。作为经济“冷热”的晴雨表,该指数在2024年第三季度卡在54,稳稳地挂在荣枯线上(荣枯线=50),意味着企业界的总体经营“还算过得去”,没有大起大落的惊吓。和上一季度比,虽然略微下降,但依然传递出“撑得住”的韧性。

尤其是一些老牌“顶梁柱”行业:电力、热力、燃气、煤炭、水,计算机、通信和其他电子设备制造业等,位居行业前列,同上期并无明显变化,稳稳为经济贡献动力。而地区产业景气指数上,山西、湖南、北京、广东和湖北位居前五,同上期相比,广东和湖北替代贵州和重庆跻身前五,北京从第五上升至第三。

值得注意的是,随着国家对新能源汽车、智能制造等新兴产业的支持力度加大,这些领域的企业也展现出了强劲的增长势头,为经济注入新的活力。

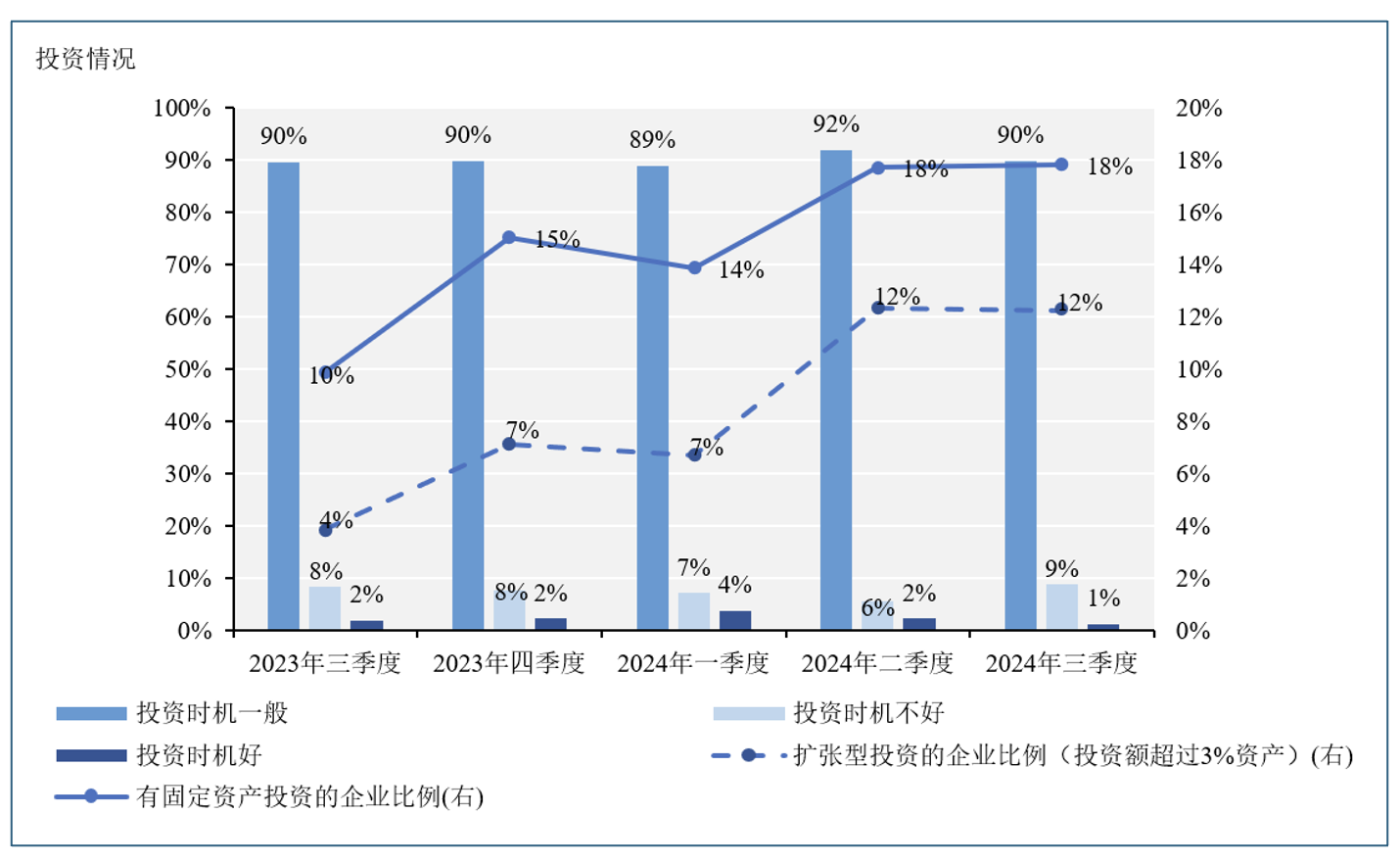

二、投资有点“佛系”:期待风来,但按兵不动

那么重点来了,第三季度的“投资时机扩散指数”下降到了46,相比上期微幅回落。大部分企业(90%)认为目前投资时机一般,现在觉得“这是个好投资时机”的企业只占1%,毕竟是真金白银的付出,这也解释了“预期好”并不等于真的好,投资这件事,在企业家们眼中似乎是“等等看”,还没到火候。一直所谓天量货币在金融机构“空转”的传闻也有所依据。

然而不投资不等于不生产。虽然投资时机指数降了,可企业对生产的热情依旧在。报告显示,“生产量和成品库存量同时在上升”,企业更倾向于稳步增加生产,稳步增加库存。这就有意思了:既想“等等看”,但生产的齿轮却没有停下来。可以说,大家在为长远打基础,先把生产线搞起来,至于投资,还需要一些信心加持。

值得一提的是,尽管整体投资热情不高,但在新基建、数字经济等政策大力支持或政策非常明确的领域,政府投资势必会带动企业投资,“政策支持”肯定是企业考虑投资的首要问题。

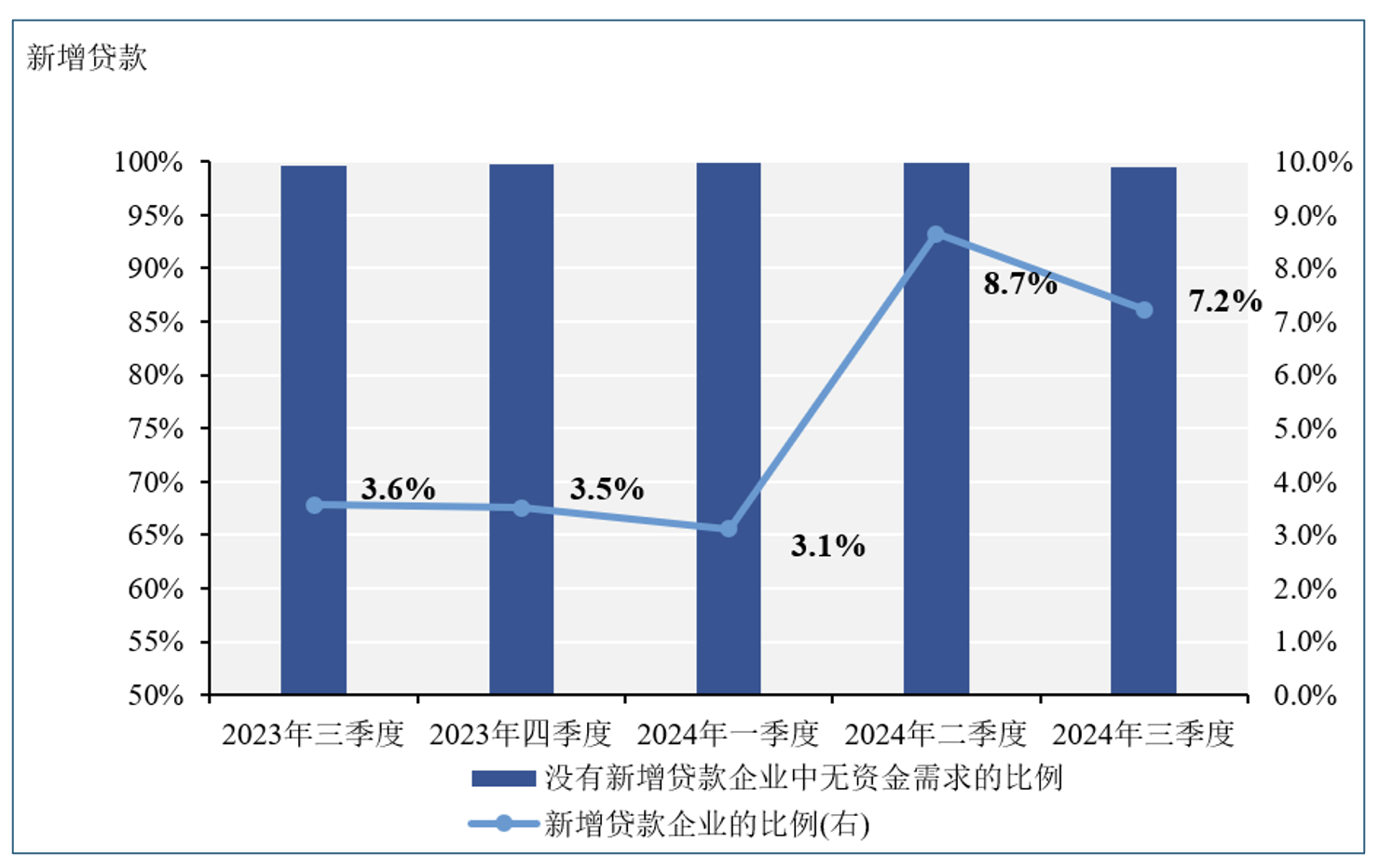

三、银行开足马力“送温暖”,但企业有点“不动如山”

顺着这个话题,我们继续看第三季度的信贷数据。银行们的贷款态度已经宽松到家了,信贷态度扩散指数高达98;银行们几乎敞开了“贷款大门”,只等企业来拿钱。然而,企业却显得有些佛系——新增贷款企业的比例从8.7%降到了7.2%。

是什么原因让企业按兵不动?答案可能和未来市场的不确定性有关。在面对复杂的外部环境时,很多企业还是选择了谨慎策略。虽说银行热情高涨,但企业更在意的是“稳中求进”,不冒进,不轻易加杠杆。所以这一次,银行的“温暖”略显打折,不过对那些确实有扩张意图的企业,这无疑是雪中送炭。

实际上银行贷款一直被冠以“晴天送伞,雨天收蓬”的不恰当比喻,而合理、适度地运用授信,也是企业经营水平的隐形标尺。报告也显示,虽然企业对投资时机的评价数据小幅下跌,但对未来的经营状况则表现出较好的预期,即“最困难的时候应该已经过去”。同时,随着11月相对超出预期的降息节奏,企业的贷款意愿相信将有所改变。

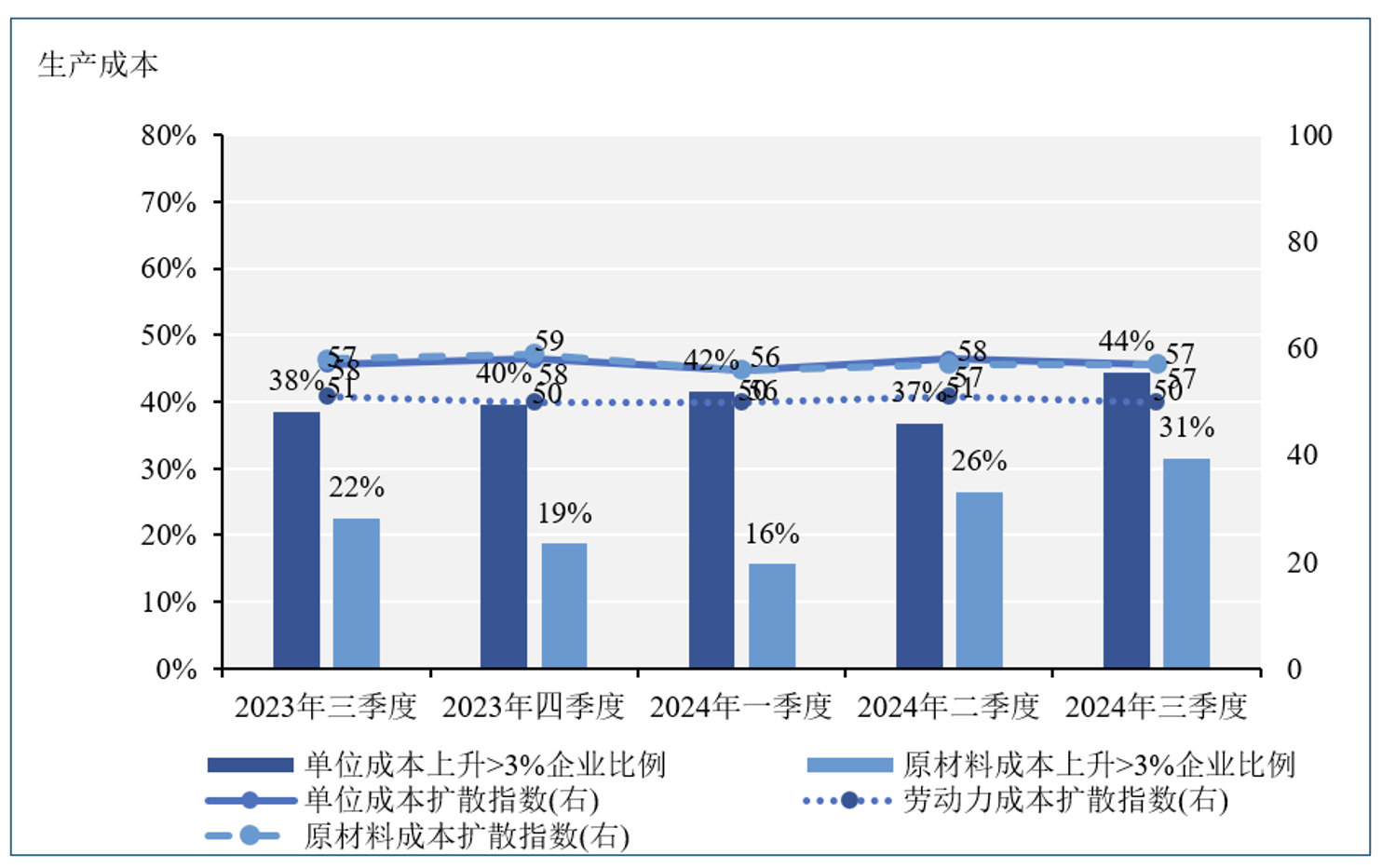

四、成本压力减轻,价格回落,企业“轻装上阵”

关于成本,我们迎来了好消息。这个季度,企业的成本压力明显缓解,单位成本和劳动力成本都小幅下降,尤其是“价格扩散指数从52降到51”。说简单点,成本低了,价格也稳住了。

对企业来说,节省成本就是提振信心、加大产能的一个重要动力。如果非要和裁员、降薪、通缩等联系在一起,那也没办法,但机遇总是留给乐观者,数字化转型、管理水平提升、财务成本降低等等都可以为降本增效做出贡献。

此外,随着第三季度全球供应链逐渐恢复稳定,原材料价格趋于平稳,企业面临的外部成本压力也有所减轻,这为企业进一步提高竞争力创造了条件。

五、库存积压隐忧:生产量蹭蹭涨,市场需求却追不上

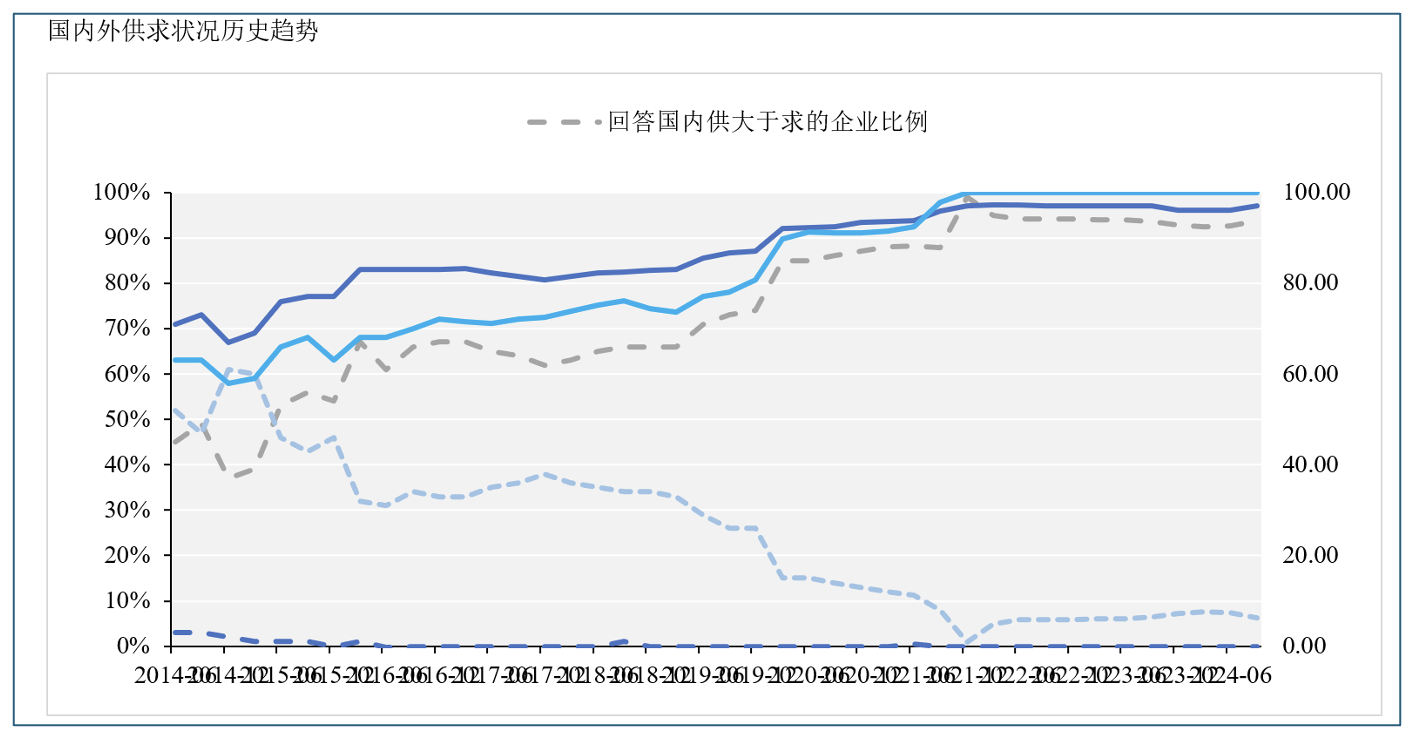

最后,我们聊聊库存问题。这是当前企业家们“心头大石”之一。“供给过剩扩散指数”还在高位,国内到了97,国外更是100!什么情况?简单来说,就是生产量蹭蹭地上升,库存积压压力不小,企业怕的是“生产了没地方卖,库存一旦多了就没法清理”。

想象一下,企业踌躇满志地扩大生产,成品库里放得满满当当,却发现市场需求跑不动。现在的市场需求,还没有完全追上企业的生产速度,所以库存压力在不断累积。未来企业还是得想想清库存的策略,避免自己被“存货山”压得喘不过气。

实际上,“9·24”的各种“增量政策”就在一定程度上剑指帮助企业消化库存,特别是通过促进消费、扩大内需等方式,从需求侧为企业提供更多支持。

总结:全球的“观察期”,第四季度将绝不平静

总体来说,2024年第三季度的中国经济“稳”字当头,投资、成本和市场表现各有亮点,带给我们一种稳健又温和的经济复苏迹象。企业既不急于扩张,也不忽视机会,选择了“有备无患、审慎发展”的路线。这份耐心,不仅在政策变化中稳住了局势,也让未来的经济复苏更有底气。

同时,2024年第三季度受美国大选,美国降息周期确认等一系列重大事件的影响,可谓全球共有的“观察期”。例如国内“9·24”政策及后续增量政策就立足“扭转预期”,观察可以,但要减少观望,这对企业家心理、企业实际经营改善的影响也不容小觑。

BSI调查问卷在“9·24”前后的数据变化就非常明显,甚至具有戏剧性——“9·24”前的企业“当前经营状况更好,但是预期更差”;而“9·24”后的企业则“当前经营状况更差,而预期更好”。同时认为“当前投资时机不好”的企业从“9·24”前的9%,瞬间下降到4%,政策在预期管理上具有较明显的效果。

所以说,“等风来”。当一系列指标被一个个确认,甚至战旗都已“迎风猎猎”之时,2024年第四季度的数据相信绝不平静——尤其是美国大选已成定局,势必将引发国内出台一系列政策进行应对。“9·24”的雷霆之势已让人足够相信政策的力度和速度,而相比8年前,中国对可能发生的事情已不再陌生,增量政策的“穿云箭”也许已拉满弓弦。