宁波方正拟以3.4亿元关联并购:评估增值额超5.5亿元 标的2023年净利润同比几近腰斩

每经记者 赵李南 每经编辑 董兴生

12月11日,宁波方正(维权)(300998.SZ,股价18.07元,市值24.79亿元)公告称,其拟用自有或自筹资金以现金方式向关联方福建省鹏鑫创展新能源科技有限公司(以下简称“鹏鑫创展”)购买福建骏鹏通信科技有限公司(以下简称“骏鹏通信”)40%的股权。

鹏鑫创展的实际控制人为方如玘,方如玘系宁波方正实际控制人方永杰和王亚萍之女,方如玘同时在宁波方正任副董事长,因此本次交易构成关联交易。

《每日经济新闻》记者注意到,标的骏鹏通信2023年业绩出现大幅下滑,净利润同比近于腰斩。同时,骏鹏通信及其子公司还为鹏鑫创展提供3.2亿元的担保。

此外,评估机构在此次评估中并未采用资产基础法。根据评估机构出具的报告,骏鹏通信整体估值约8.6亿元,评估增值额约5.56亿元。经双方协商确定,以人民币3.4亿元作为本次交易标的公司40%股权的成交价格。

骏鹏通信成立于2003年,主营业务为新能源动力电池结构件及储能设备结构件的研发、设计、制造、销售。

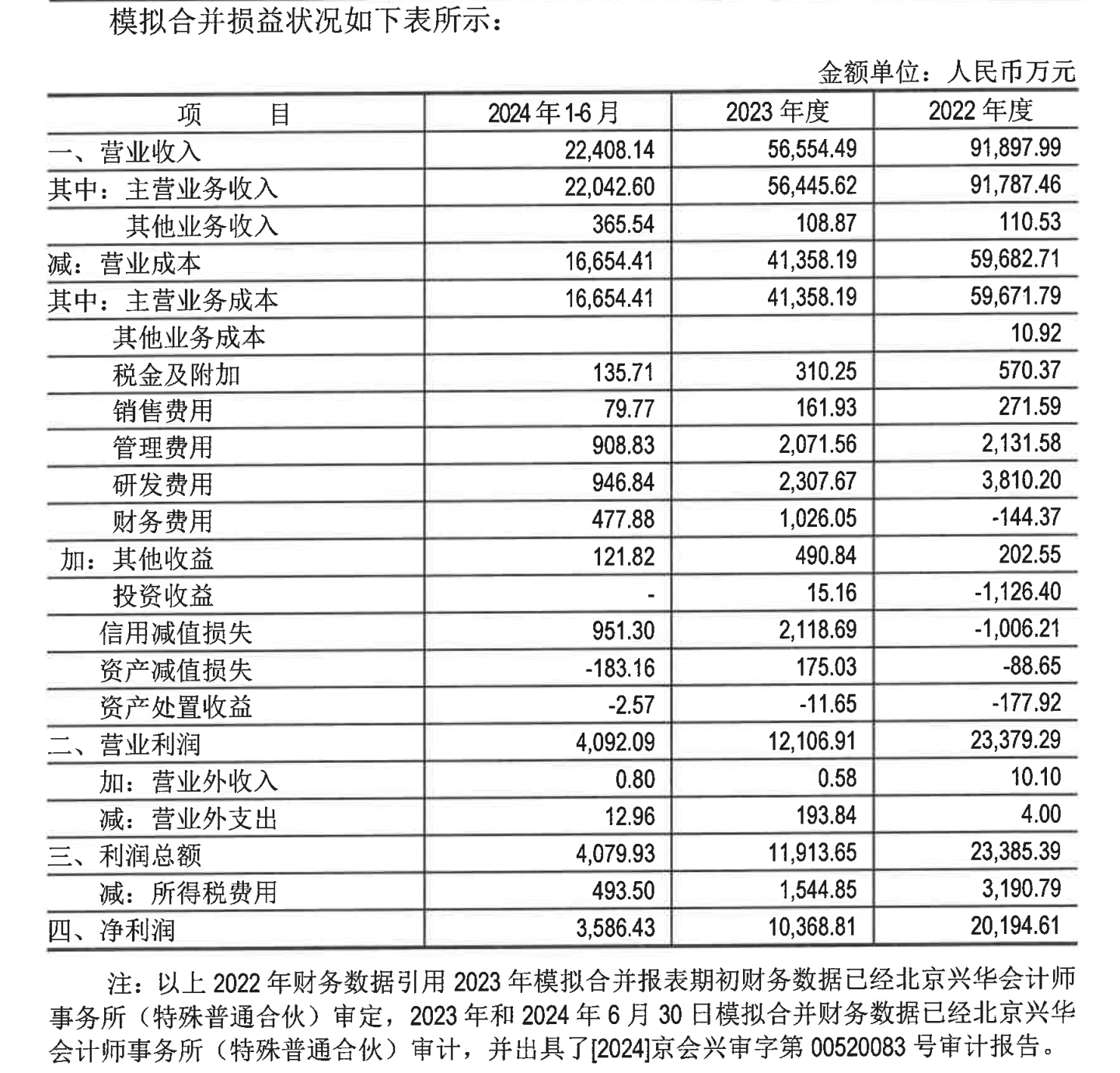

近两个完整会计报告期的财务数据显示,骏鹏通信的业绩在2023年出现下滑。2022年,骏鹏通信的净利润约2.02亿元,2023年净利润约1.04亿元,同比几近腰斩。而今年上半年,骏鹏通信的净利润约0.36亿元。

“经过多年的深耕及发展,标的公司已掌握高安全性、高精密度的生产工艺,与下游行业龙头宁德时代建立了长期战略合作伙伴关系,成为宁德时代结构件产品核心供应商。标的公司近年来顺应新能源行业的高速发展趋势,具有较强的盈利能力。”宁波方正表示。

值得注意的是,宁波方正一直计划将骏鹏通信纳入麾下。2023年9月,宁波方正就曾公告称,拟并购骏鹏通信不低于51%股权,但该计划未能完成。

今年8月,宁波方正发布公告称,调整上述并购方案为收购骏鹏通信40%股权。对于调整原因,宁波方正表示,系交易各方未能就主要交易条款等达成一致意见。

事实上,鹏鑫创展所持有的骏鹏通信股权也是收购而来。

2023年6月,骏鹏通信通过股东会决议,同意原股东王炜、石正平、刘云志、吴克贵、陈晓东、雷剑将骏鹏通信100%股权以合计9.45亿元的价格转让给鹏鑫创展。

对于上述交易价格,宁波方正称,鹏鑫创展前次收购骏鹏通信的交易对价为9.45亿元,系由交易双方自主协商确定的交易定价,未聘请评估机构。

根据沃克森(北京)国际资产评估有限公司(以下简称“沃克森”)出具的资产评估报告,截至评估基准日2024年6月30日,骏鹏通信在保持现有用途持续经营前提下股东全部权益的评估价值约8.6亿元,增值额约5.56亿元,增值率为181.02%。经双方协商确定,以人民币3.4亿元作为本次交易标的公司40%股权的成交价格。

《每日经济新闻》记者查阅评估报告后发现,沃克森本次对骏鹏通信的股权价值评估采用了收益法和市场法两种方法,并未采用资产基础法。对于原因,沃克森解释称,被评估单位厂房主要为租赁,企业的客户资源、团队资源、品牌价值等无形资产价值无法在成本法结果中充分体现,不能完整反映企业价值。

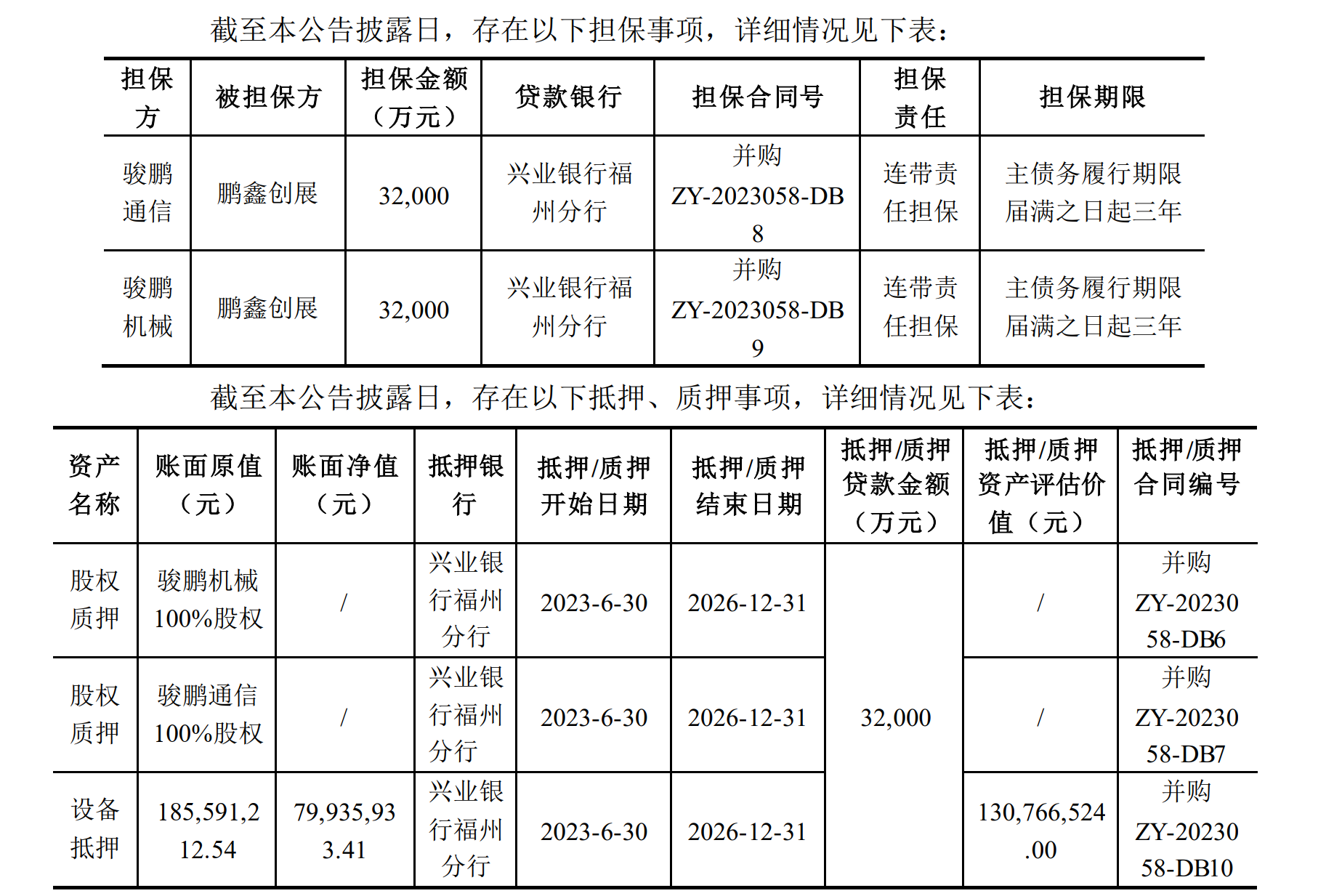

同时,截至公告披露日,鹏鑫创展将其持有的骏鹏通信100%股权质押给兴业银行尚未解除,且骏鹏通信及其全资子公司福州骏鹏机械制造有限公司存在为鹏鑫创展提供担保的情形,担保余额为3.2亿元。

宁波方正表示,截至本公告披露日,鹏鑫创展已出具承诺函,承诺将在本次交易股权交割日前或证券监管部门要求的更早日期前,完成标的股权对应的质押登记解除手续,并及时办理股权出质注销登记;承诺将在交割日前协助标的公司及其子公司完成对上述全部对外担保的解除。骏鹏通信已出具承诺函,承诺将在本次交易交割日前,解除骏鹏通信及子公司为鹏鑫创展提供的全部对外担保。

“虽然鹏鑫创展、骏鹏通信已就上述股权质押担保事宜出具了相应承诺,但仍存在该质押无法解除,或解除质押时间晚于预期的风险,存在未能及时彻底解决对外担保问题的风险,从而影响本次交易进度。”宁波方正表示。