华润饮料敲钟!杨扬、刘诗雯助阵华润第18个IPO

来源:野马财经

农夫山泉对手IPO了,市值390亿港元!

作者 | 刘俊群

编辑丨刘钦文

来源 | 野马财经

对于很多消费者来说,2元一瓶的“怡宝”纯净水早已成为解渴的不二之选,甚至有人调侃它为“移动的水源供应站”。

这种受欢迎度背后,作为“怡宝”母公司的华润饮料,自然赚得盆满钵满。2023年,华润饮料一口气卖出146亿瓶“怡宝”品牌水产品,狂揽近136亿元,并拿下13.31亿元的净利润。

农夫山泉(9633.HK)、康师傅(0322.HK)、东鹏饮料(605499.SH)......越来越多的饮料品牌开始在资本市场刷存在感,华润饮料也成为敲开资本市场大门的又一“国民饮料”。

2024年4月22日,“怡宝”母公司华润饮料(控股)有限公司(下称“华润饮料”)向港交所主板递交《招股书》,正式吹响了上市的号角。10月23日,华润饮料(2460.HK)在港交所顺利挂牌上市。首日便表现不凡,公司股价高开15.03%,报收于16.68港元/股,总市值达391.6亿港元,成为今年港股的第二大IPO,仅次于美的(4400亿港元)。

在敲钟现场,中国女子乒乓球运动员刘诗雯、原中国短道速滑运动员杨扬、中国帆板运动员陈佩娜、前中国跳水运动员林跃均现身助阵。

来源:新媒体“独角兽早知道”

值得一提的是,华润饮料背后的“豪华投资团”同样引人瞩目,包含中旅集团、中邮保险、橡树资本、博裕资本等基石投资者。9名基石投资者拟合计认购约3.1亿美元的股份。

华润饮料的上市并不仅仅是其自身的重要节点,也是华润集团“大消费帝国”版图的又一次扩展。作为华润集团旗下“消费四子”之一,其与另外三家大消费企业华润万家、华润啤酒(0291.HK)和华润五丰齐名。华润饮料背后的控股股东华润集团是一个横跨大消费、综合能源、城市建设运营、大健康、产业金融、科技及新兴产业六大板块的多元化国企。此次华润饮料上市,华润集团也顺利收获了第18家上市公司。

一年卖146亿瓶“怡宝”

年入135亿元

据新媒体“经济观察网”报道称,20世纪80年代,一个刚毕业的海南小伙周敬良入职了中国龙环(蛇口)有限公司(华润饮料的前身)。1990年,该公司生产出了国内第一瓶纯净水,这瓶水便是后来的知名品牌“怡宝”纯净水,周敬良也被外界称为“中国包装水之父”。

如今,在饮用纯净水领域,华润饮料连续12年稳坐第一把交椅。《招股书》显示,华润饮料2023年饮用纯净水零售额达395亿元,市场份额为32.7%,在中国饮用纯净水生产企业中排名第一。

而在包装饮用水市场上,华润饮料以18.4%的市场份额落后于农夫山泉(23.6%),排名老二。

来源:新媒体“瑞恩资本”

华润饮料能取得如今的市场地位,背后离不开主力品牌“怡宝”的功劳。2019年,“怡宝”品牌因为过硬的产品质量和品牌背书,成为“中国国家队官方饮用水”,为70余支中国国家运动队提供包装饮用水及饮料产品。2023年,公司卖出了超146亿瓶“怡宝”品牌水产品,零售额达395亿元。

在华润饮料众多包装饮用水品牌中,除“怡宝”外,还包括玻璃瓶装高端天然矿泉水“怡宝露”、瓶装天然矿泉水“本优”、桶装天然矿泉水“加林山”、瓶装气泡苏打水“ FEEL”。

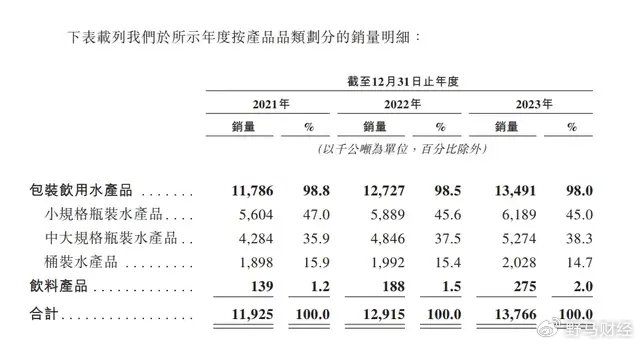

“卖水”也为华润饮料贡献了超9成的收入,《招股书》显示,2021年至2023年,华润饮料来自于包装饮用水产品的收入分别为108.18亿元、119.06亿元、124.47亿元。按单瓶容量看,方便携带的小规格瓶装水产品(不超过1升)带来的收入,占总营收的比例均达45%以上。

来源:《招股书》截图

需要说明的是,这些产品虽然都是水,但也有微小的差别。纯净水是经净化处理后的含氧活性水,不含矿物质和微量元素;矿泉水是从地下深部自然涌出、人工开采所得的天然地下水,含有微量的钙、钾等矿物质盐;天然矿泉水则是需要在特定地质条件下形成的地下矿水;苏打水是碳酸氢钠的水溶液。

尽管水的种类不少,但随着消费升级,一瓶普通的包装水已不能满足消费者的全部需求。于是,华润饮料开始发力多元化市场。

“公司以包装饮用水为核心、创新布局更多饮料品类,不断夯实‘一超多强’的多品类战略发展格局,大力开展研发与创新以把握广阔市场机遇。”华润饮料表示。

华润饮料的产品已扩展至茶饮料、果汁类饮料等领域。华润饮料目前旗下拥有包括“怡宝”“至本清润”“蜜水系列”等13个品牌、共计56个SKU。

凭借丰富的产品矩阵,近几年,华润饮料的营收、净利润持续上涨。2021年至2023年,公司营收分别为113.4亿元、126.22亿元和135.15亿元,复合年增长率9.2%;同期,净利润为8.58亿元、9.89亿元和13.31亿元,复合年增长率为24.6%。

2024年前4个月,华润饮料营业收入达到41.5亿元,同比增长5.3%;净利润达4.61万元,同比增长25.2%。

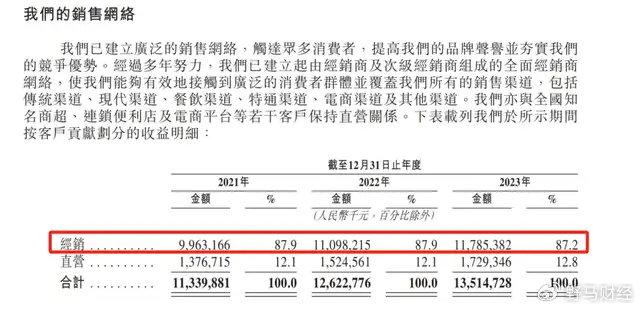

与此同时,公司为拉动多品类带来的创收,在销售渠道上也下了功夫。据《招股书》数据可知,华润饮料有超8成收入来自于经销商。公司已与全国超1000家经销商合作,累计覆盖中国超200万个零售网点。

来源:《招股书》截图

华润饮料在《招股书》中强调,将持续加深与终端零售网点的合作关系,为多品类扩张打下基础。比如,在销售公司包装饮用水的零售网点中,同时销售包装饮用水、饮料产品的零售网点数量占比,从2021年的50.6%升到2023年的67.1%。

爆款产品单一

行业竞争者相继涌入

华润饮料虽推出诸多新产品,但除“怡宝”外,缺乏其他受欢迎程度相当的“爆款”产品。

据《招股书》数据显示,相比于“卖水”,“卖饮料”给华润饮料带来的营收比例还不到一成。从2021年的5.22亿元升至2023年的10.68亿元,占比从4.6%跃升至7.9%。

从同行饮料爆款的情况看,农夫山泉(9633.HK)旗下拥有“茶π”“农夫果园”;哇哈哈有“AD钙奶”“营养快线”“八宝粥”;康师傅(0322.HK)的“冰红茶”“绿茶”;雀巢优活的蒸馏水、气泡水等多种爆款产品。

2023年,农夫山泉来自饮料产品的收入约224.06亿元,占总收入的比例为51.7%;康师傅饮品收益则为509.39亿元,占总收益的比例达63.34%。

《招股书》显示,在包括碳酸饮料、果汁、乳饮料在内的即饮饮料行业,华润饮料以423亿元的零售额和4.7%的市场份额,排名第五。娃哈哈、康师傅、农夫山泉的零售额分别为944亿元、877亿元和875亿元,依次排在前三名。

“华润饮料不具备多品牌、多品类、多场景、多渠道的运营能力。公司纯净水产品的营收占比9成多,饮料占比却不到一成,说明华润饮料在多品牌、多品类的布局方面仍可以更进一步。”中国食品产业分析师朱丹蓬表示。

来源:罐头图库

对于华润饮料多品类布局效果不佳的原因,中国消费品营销专家肖竹青进一步分析道,整个食品饮料行业需要前置性研发投入。一方面,需要在产品的口味、营养配比、包装形态、上市方面(投入费用)。另一方面,公司需要储备较高的前置性投入的试错成本。

他举例称,像农夫山泉的“东方树叶”系列产品,市场培育了整整十年时间。市场培育具有较大的投资风险,对于华润饮料来讲,承受风险去做冒险的新产品研发和市场培育可能比较难。这也是华润饮料目前的产品中,只有纯净水一枝独秀,缺乏更多(爆款)产品的原因之一。

此外,饮料公司们也没落下“高端瓶装水”这块蛋糕。据“东兴证券”研报显示,以雀巢的饮用水为例,普通瓶装水定价在1-3元之间,平均利润率仅达到3.85%;而高端瓶装水凭借高价,毛利率是普通瓶装水的6-7倍。

高毛利率也吸引了更多玩家的入局。2004年,景田推出高端瓶装矿泉水品牌“百岁山”。2015年,农夫山泉也推出了玻璃瓶高端水系列。而华润饮料于2022年才推出高端“怡宝露”矿泉水系列产品。

来源:罐头图库

对此,朱丹蓬表示:“华润饮料品类单一,在农夫山泉推出纯净水之后,会对‘中国饮用纯净水市场的第一品牌’的华润饮料,产生一定的市场挤压。另外,矿泉水是未来行业发展的主要方向,而非纯净水。由此看来,华润饮料缺乏核心竞争力。”

普拓投资加持

背后华润收获第18个IPO!

尽管目前来看,华润饮料的业务较为单一,但由于背靠华润集团,其潜力被部分投资者看好。

“华润饮料是中国饮用水的知名品牌,公司上市将吸引更多投资人的关注,其上市也能改善公司项目资金情况,在新产品培育、巩固供应链方面起到巨大的促进作用。” 肖竹青认为。

《招股书》显示,华润饮料由华润集团和Plateau Consumer Fund L.P.(以下简称“普拓投资”)分别持有60%、40%的股权。

华润集团旗下拥有8家港股上市公司,9家A股上市公司。集团业务横跨大消费、综合能源、城市建设运营、大健康、产业金融、科技及新兴产业六大板块。2023年,华润集团实现营收8890亿元,同比增长8.6%;利润总额880亿元,同比增长5.3%,总资产突破了2.6万亿元。

来源:华润集团 官网截图

联合证券食品、饮料行业分析师刘树坤表示,华润模式与中粮集团在资本市场的布局类似,都是围绕主业投资、并购一些上市公司使主业更突出,每个产业都整合做大,现在市场更欢迎主业清晰的企业。

具体看,华润饮料属于华润集团旗下“消费四子之一”,其他三家大消费企业分别为华润万家、华润啤酒和华润五丰,它们的产品在日常生活中也是随处可见。华润万家旗下有华润万家同名超市、万家MART、Olé、Blt等品牌;华润啤酒旗下品牌包括雪花啤酒、喜力啤酒、老雪、红爵等;华润五丰旗下品牌包括五丰、一品国香、利是等农副产品。

“高端化”成为近年来华润集团食品饮料布局的一个关键词。早在2020年9月,华润五丰发布全新品牌战略,以“领鲜”战略布局中国米业,试图打造中高端大米第一品牌。据“界面新闻”报道,2024年以来,华润万家似乎想尝试高端升级路线,在全国多地都传出闭店消息。华润万家表示,未来将陆续把一些不符合新战略方向的门店,升级为Olé、Blt等更符合商圈的高端超市,同时进一步拓宽门店的服务半径。

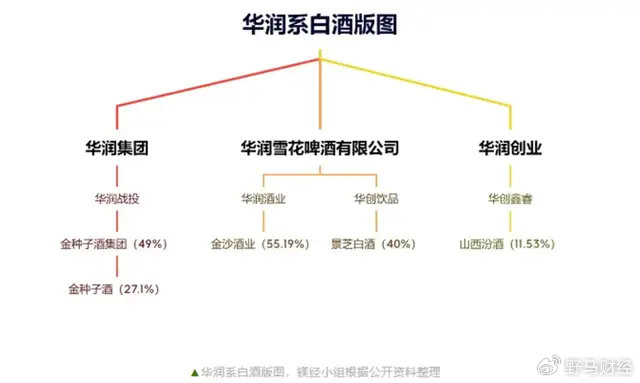

已经上市的华润啤酒(0291.HK),更是从高端化拓展到了白酒领域。2022年,华润集团通过华润战投获得金种子酒控股股东金种子集团49%股权。入局后,华润集团还操刀了金种子酒战略、组织的调整。

来源:新媒体“镁经”

若华润饮料此次顺利上市,华润集团将收获第18家上市公司。而与华润集团一起分享上市盛宴的普拓投资,又是何方背景呢?

《招股书》显示,普拓投资是一家主要从事投资控股的机构,其最大有限合伙人铭宇有限公司持有其约36.8%的有限合伙权益,铭宇有限公司由中银投资全资持有。也就是说,普拓投资背后是中银投资为首的银团。

需要说明的是,中银投资为中国银行孙公司,也是华润饮料此次上市的联席保荐人之一。

根据华润集团和普拓投资的持股比例计算。截至10月23日收盘,华润饮料的总市值达到了391.6亿港元。据此计算,华润集团和普拓投资分别持股市值达234.96亿港元和156.64亿港元。

来源:罐头图库

知名经济学家宋清辉认为,华润饮料冲刺港股上市首日的表现,反映出市场和投资者对华润饮料有着较高的期待和信心,一方面华润饮料有着相对稳定的基本盘,其在市场和投资者眼中是是可以“穿越牛熊”的一大优质股。另外一方面,华润饮料多元化和全国化扩张有望迎来新的里程碑,此举进一步提升投资者对其的市场预期。

你或身边的朋友喝过“怡宝”纯净水吗?口感如何?评论区聊聊吧!